投資家の心理状態というのは、株式市場のアップダウンで変わります。

一般的には株価が騰がれば喜び、下がれば悲しむというような感じです。

株式市場にはサイクルがあって、株価推移によって投資家心理もコロコロと変化していきます。

配当金再投資する場合、このサイクルを無視して買い進めてもよいのだろうか?

幸福感で満たされているような状態(株価が順調に上がっていて高く評価されている)の時に、割高だと考える水準になっていても配当金は再投資するべきなのか、適正水準になるまで待つべきなのか…。

米国で導入されているDRIP(配当金再投資)制度を利用すれば、株価水準に関わらず常に機械的に買い付けて再投資されます。

受け取った配当金でDRIP制度のように常に機械的に買い付けるのか、それとも割高だと判断すれば現金で置いておくのか、どちらがよいのでしょう?

私は配当収入を増やすためにも受け取った配当金は株式市場の推移に関わらずに再投資させていますが、新規資金は入金していません。

新規資金は投資用資金として銀行で待機させています。いざという時に投資できるようにするためです。

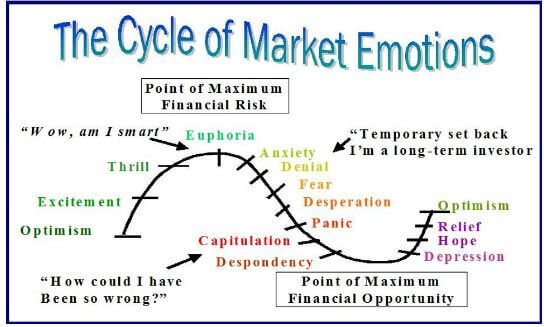

投資家心理のサイクルを考える

出典元:forbes

今の株式市場がどの位置にあるかはわからないけれども、少なくともOptimism、thrill、euphoriaのどこかではあるでしょう。

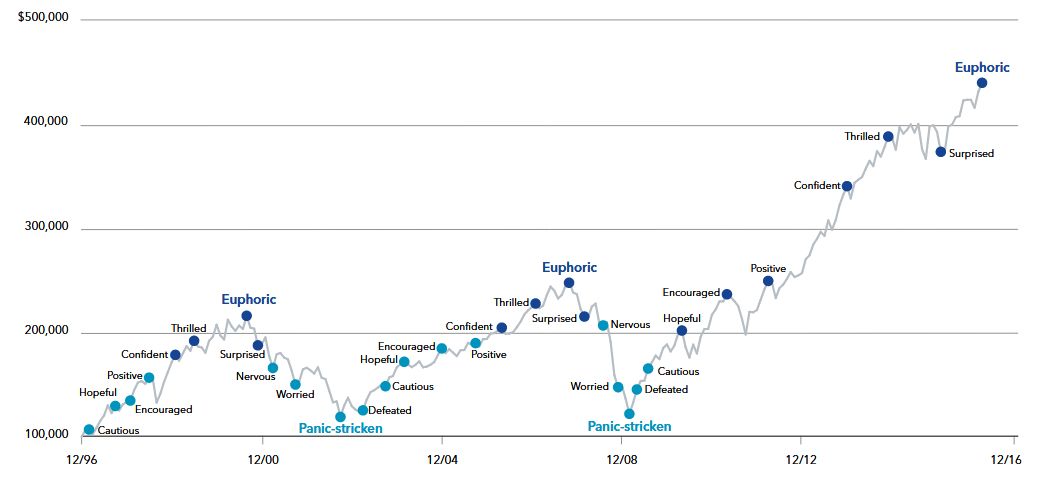

ブラックロックの資料にこのようなグラフが掲載されていました。

出典元:BlackRock

この図を見ると、2016年末にはeuphoricとなってますから、株式投資からは撤退して様子見するのが良いのでしょうか?

1963年から1993年市場の最高の90日の取引日数を逃したことがトータルリターンを20倍悪化させるというミシガン大学の研究結果もあります。

この90日を逃すと、24年間のリターンの95%を取り損ねるということらしいです。

稲妻が輝く瞬間に市場にいなければならないし、それはいつなのかが後になってからしかわかりません。だから、株式投資から全撤退するようなことはしてはいけないということです。

配当金再投資は投資家心理に関わらずに実行

複利効果を利用するためにも、配当金再投資は投資家心理に関わらず実行していきます。

連続増配企業に投資している場合はポートフォリオから得られるキャッシュ(配当金)は年々増えていきますから、株価はあまり気にしないようにしています。

DRIP制度を利用しているつもりで、定期的に配当金は再投資です!

関連記事 配当金再投資はゆっくりだが確実にお金持ちへの道に導いてくれる

新規資金での買い付けは控えている

配当金はポートフォリオから得られた収入なので、再投資するようにしていますが、新規資金の入金は控えています。

理由はできるだけ割安な状態で投資をしたいから。

一番の買い時は、投資家心理サイクルのPanic、 capitulation、 despondencyにあたるときです。

この状態の時に、今まで温存していたキャッシュを使ってできるだけ多くの株式に投資したいので、新規資金は待機させています。

絶好の買い場はいつなのか?

それは上記のグラフにあるように、2002年や2008年後半~2009年前半です。

残念ながら、2002年はまだ株式投資を開始していなかったけれど、2008年後半にはすでに投資を始めていたので、頑張って株式を買っていた時期です。

この時は定期預金を解約して投資したりもしましたが、当時を振り返ってみるとお金を失う恐怖はかなりありました。

関連記事 投資で成功するには待つことも必要

価値と価格を常に考えて投資する

誰でも株価が騰がって資産が増えればうれしいに決まってますけど、企業価値に比べて高すぎる価格がついている企業への投資は控えた方がいいと思います。

とはいうものの、投資法はさまざまなので完全にダメとは言い切れないのですが、私は価値に対して高すぎる評価をされている企業への投資はなるべく控えるようにしているつもり。

投資で成功しようと思うのであれば、完全なる投資家の頭の中ーマンガーとバフェットの議事録に書かれてあるように一般的な人とは異なる資質を持っている必要があるのです。

バフェットの相棒であるチャーリー・マンガーが成功する投資家に必要な13の資質について発言しているのですが、その一部として

- 忍耐

- 規律

- 冷静さ、勇気、決意

といった資質を挙げています。

- 成功とは、忍耐強く待ち、時が来たら、積極的に行動するということです。

- 私たちは衝動に駆られてバットを振ることはありません。チャンスが来るまでずっと待つつもりです。時期によっては、投資先を探す時間があきれるほどあります。

- 私たちは二人とも素晴らしいチャンスがあればすぐに行動します。

- 正気を失うことなく、忍耐を持ち、規律を守り、損失と逆境を受け入れる能力が必要です。

- 私たちは、素晴らしい柔軟性と、ただ行動するためというバカげた理由では動かないという規律を持っています。これは、何もしないことに耐えられなくて、愚かなことに手を出してしまうことを避けるための規律です。

引用元:完全なる投資家の頭の中

また、ハワード・マークスの著書である投資で一番大切な20の教え―賢い投資家になるための隠れた常識にも規律の重要性について書かれてありました。

価値に対する強い気持ちのみが、みんなが一直線に上がると考える高評価の資産で利食うために必要な規律や、危機のさなかで毎日価格が下がっていく中でも保有し続けたり、ナンピン買いする勇気を与えてくれる。

ただし、この努力が利益につながるためには当然ながら価値を的確に見極める必要がある。

引用元:投資で一番大切な20の教え

関連記事 チャーリー・マンガー流、成功する投資家に必要不可欠な13の資質

バフェットやチャーリー・マンガー、ハワード・マークスの発言は非常に重要なことが盛りだくさんです。

成功とは、忍耐強く待ち、時が来たら、積極的に行動するということ。

このことを頭に叩き込んで、細々と配当金再投資を続けながら、次のチャンスを待ちたいと思います。

とってもためになる投資本なので、ぜひ読んでもらいたい2冊です!!

[最終更新日]: 2020/02/07