将来の配当金生活の実現にむけて細々とですが、配当金再投資を実施しています。

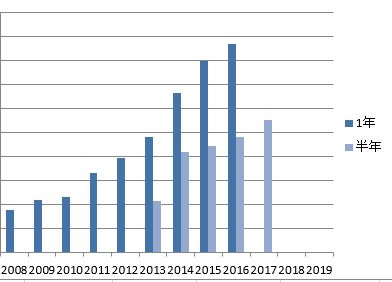

下記のグラフは受取配当金の推移です。

数年前からは新規入金はほとんどしていないにも関わらず、配当金再投資だけで少しずつですが受取配当金は増えていっているのがわかると思います。

ただし、受取配当金が増えるスピードは非常にゆっくりです。

配当金を再投資させる投資法は、早くお金持ちになりたい人向けの投資法ではありません。

だけど、配当金を再投資させる投資法は時間はかかるけれども着実にお金持ちへの道に導いてくれると信じています。

目次

配当金再投資させることの重要性

配当金を再投資させることの重要性は名著である株式投資の未来~永続する会社が本当の利益をもたらすに書かれてあります。

未読の方は、是非とも読んでいただきたい投資本です。

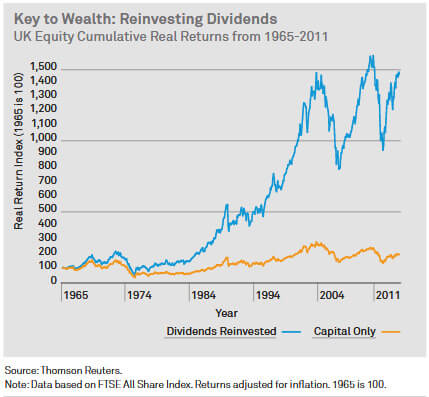

英国で配当金を再投資した場合としなかった場合のリターンの差

BlackRockが発表している資料にも同じように配当金再投資戦略の有効性が掲載されていました。

こちらは英国での1965年から2011年のデータですので、米国に関わらず有効なのだと思います。

出典元:BlackRock

配当金を再投資させて株数を増やしていくことで、時間をかけて少しずつ増えていき20年以上経過する頃には非常に大きな差となって表れてくるのがわかります。

関連記事 株式への長期投資で配当金が利益に与える影響

配当成長株への投資も重要

配当金を再投資させることも重要だけれども、配当金が成長していくことが期待できる企業に投資することも重要です。

幸いなことに米国には50年以上も連続して増配させている企業が数多くありますから、見つけるのは簡単です。

関連記事 S&P500配当貴族指数の構成銘柄

高配当株で配当成長株は高いリターンが望める

下記のグラフを見てください。

出典元:BlackRock

リスクが低く、年率リターンが高いのが、高配当株で高配当成長株なのです。

高配当株だけれども配当成長が低い株の場合は、指数(MSCI All Country World)よりも年率リターンが低くなっています。

増配率(配当成長)も意識して投資するのが良さそうです。

関連記事 配当金は利回りだけでなく増配率も考慮しよう

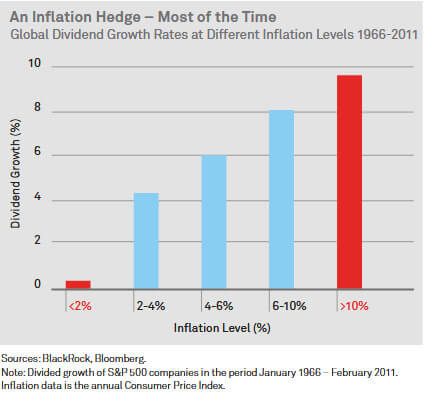

配当成長株への投資でインフレヘッジする

日本ではデフレが長く続いているので、インフレについて考えるのは無駄なようにも思えますが、一応はインフレに備えておいた方がよいかもしれません。

インフレになると長期間の債券投資では損をします。

株式投資の場合はどうでしょうか。

出典元:BlackRock

この米国でのグラフを見ると、インフレが進んだ場合には配当成長率も上がっているので多少なりともインフレヘッジできそうです。

国内外の株式にバランス良く分散投資させていれば、それほど気にすることでもないような気はします。

現状の日本ではインフレと聞いても他人ごとのように思えるけれども、実際にそうなったときにも困らない程度には考えておきたいところです。

金投資や不動産投資などはインフレ時には有利というイメージがありますが、どうなのでしょうね。

私は金への投資は今後もすることはないと思います。

関連記事 インフレのリスクから資産を守る方法とは 関連記事 将来のインフレに備えた資産運用

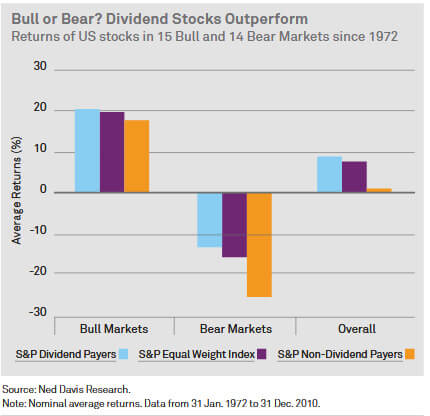

配当株への投資は強気相場でも弱気相場でも有効

1972年からの米国市場では15回の強気相場と14回の弱気相場がありました。

出典元:BlackRock

このグラフからいえるのは、強気相場であっても弱気相場であっても配当支払いのある企業は配当支払いのない企業に比べて平均するとリターンが高いという事。

私は無配の企業には基本的には投資しません。

やっぱり投資している以上は配当金は欲しいですから。

バークシャーは無配ですが、バフェットのように資本分配が上手くできている企業であれば、自分で運用するより効率的に企業経営をしてくれるのでしょう。

でも、どの企業もバークシャーのように効率的に増やしてくれるとは限りません。それならば、2重課税だとわかっていても配当金は欲しいです。

受取配当金が増えていくのは、密かな楽しみなのです。

まとめ

配当金(インカムゲイン)はキャピタルゲインに比べれば、金額的にはちっぽけなものです。

だけど、何年もかけて積み重ねていくことで次第に無視できない額になってきます。

米国株投資のポートフォリオでは個別にみると含み損の企業を保有しているけれども、受け取った配当金を含めて考えた場合には、含み損銘柄は半分ほどに減るのです。

配当成長株を20年も30年も保有していたら、受取配当金だけで投資元本が回収できてしまうでしょう。

そう考えると、やはり配当金は株式投資においては非常に重要なのです。

[最終更新日]: 2020/02/07