あなたは500万円を投資にまわせるとしたら、何に投資しますか?

投資対象は投資信託(アクティブファンド、インデックスファンド)、個別株投資、REIT、FX、仮想通貨など、たくさんあるので決めるのも大変ですよね。

以前に100万円を資産運用する場合は、どういう投資商品に投資するのかを考えてみたのですが、100万円だと投資対象も限られてきます。

関連記事投資初心者でも簡単に実行できる!100万円の資産運用の始め方。

だけど、500万円あれば100万円の運用に比べて投資対象を広げることができます。

せっかく500万円を運用するのだから、できるだけ手堅く増やしたいですよね。

500万円あったら何に投資するのがいいのか、リスクとリターンを考慮しながら投資先を決めていきましょう。

目次

500万円の投資で目標金額の設定。20年でどこまで増えるかシミュレーションしてみた

投資元本が500万円。

どこまで増やしたいのか目標額をまず決めましょう。

そして、目標額が決まったあとに実現可能な投資先を選んでいくのがいいかと。

何に投資するかによって期待収益率は違うけれども、20年間でどこまで増えるかをシミュレーションしてみました。

20年間、年率3%で増えた場合

- 追加投資は一切なし

- 年率3%複利で増える

年率3%複利だと20年後には903万円にまで増えます。

年率3%運用だと、少し前までは外国の生債券へ投資すれば米国債や豪ドルの国債の利率が2.5%~3%くらいありました。(為替リスクあり)

ただもう2020年になると、世界的な低金利で先進国の国債の利率はとても低く3%などの利率のものは見当たりません。

年率3%複利で安全に増やすのも難しくなってきました。

20年間、年率5%で増えた場合

- 追加投資は一切なし

- 年率5%複利で増える

年率5%複利だと20年後には1326万円にまで増えます。

20年もの長期間、年率5%で殖やすのは簡単ではないのですが。

ちなみに、S&P500インデックスファンドの過去20年平均のリターンが年率7%でした。

一方で、TOPIXインデックスファンドの過去20年平均のリターンは年率1.8%ほどなので、全然ダメですね。

過去20年においては、S&P500のリターンがTOPIXを圧倒的に超えていますが、今後はどうなるかはわかりません。

多少の騰落はあるだろうけれども、このまま順調にいくかもしれないし、長期間低迷するかもしれない。

それは誰にもわからないことなので、投資先の判断は難しいのです。

20年間、年率10%で増えた場合

ここからはかなり上手に資産運用をする必要があります。

- 追加投資は一切なし

- 年率10%複利で増える

年率10%複利の効果はすさまじく、20年後には3363万円にまで殖えます。

2010年代は株式投資にとってはとても恵まれていた10年だったので、2011年から2020年5月末までのS&P500のリターンは年率10%でした。

単なる値上がりだけで計算したので、これに配当金を入れるともっとリターンは高くなります。

でも、このような状態がずっと続くとは思わないので、おそらくインデックス投資で20年間年率10%は無理じゃないかな。

個別株投資であれば、年率10%程度で殖やせる投資家はそれなりにいると思います。

20年間、年率20%で増えた場合

年率20%を長期間維持するというのは、バフェットレベルの能力が必要。

もはや神レベル!

- 追加投資は一切なし

- 年率20%複利で増える

年率20%複利だと20年後には、なんと1億9000万円にまで殖えます!!

凄まじいですね。

このレベルで運用できる人は、極限られた一部の人だけで凡人には関係ない世界です。

凡人には到底無理な話なので、500万円の元本でここまで殖やすことは現実的ではありません。

普通は無理なので夢を見るのはあきらめましょう(笑)

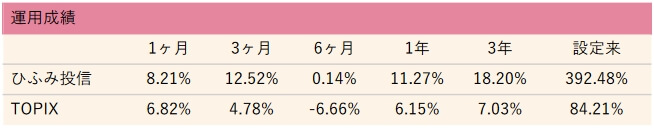

ひふみ投信の運用リターンがなかなか優秀

ちなみに個人投資家の間で大人気、カンブリア宮殿でも紹介されたレオスのひふみ投信のリターンは凄いものがあります。

一時期に比べれば、純資産が増えたため昔のように増やすのは難しくなっているようですが、アクティブファンドとしてはなかなか優秀です。

R&Iファンド大賞でも最優秀ファンド賞を2年連続受賞していますしね。

- 設定来392.48%

- 3年18.20%

- 3年年率5.73%

- 5年年率8.95%

※設定日は2008/10、リターンは2020/5末時点でのもの。

出所:ひふみ投信2020年5月レポート

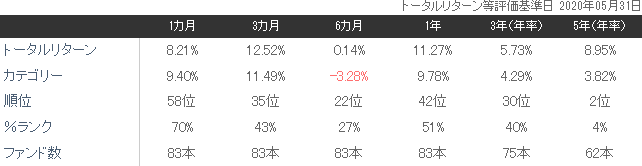

出所:モーニングスター

リーマンショック真っ只中にスタートしたひふみ投信ですが、ちょうどよいときに設定されたということも多少は関係するのだろうけれども、すごいリターンを叩き出す投資信託(アクティブファンド)です。

TV放映の影響なのか2017年から申し込み者が増加し、運用資産規模が増えすぎています。(ひふみ投信のマザーファンドが約6943億円)

運用規模が大きくなれば中小型株への投資は難しくなる。

池の中のクジラ状態になってしまいますからね。

それを避けるために大型株への投資が主になってしまうと、インデックスと大して変わらない成績になってしまうので、運用が難しくなります。

資産規模が大きくなっている頃からは、やはり以前ほど運用成績はずば抜けたものではなくなってきつつありますね。

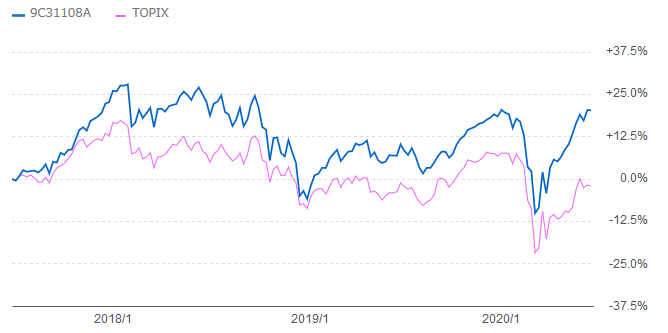

2018年はレオスのひふみ投信のリターンが悪かったようで、さんざん叩かれてました。

確かに、TOPIXは-16%ほどだったのでひふみ投信のリターンはかなり悪い。

2018年はさんざん叩かれていたレオスのひふみ投信ですが、やはり3年間のチャートでみるとTOPIXよりは遥かに優秀ですよ。

青:ひふみ投信、ピンク:TOPIX

2020年2月から3月にかけてコロナショックが発生しましたけど、ひふみ投信は、その後の回復力がすごいですよ。

ひふみ投信に興味があるなら、まずは資料請求から。

レオスのひふみ投信

500万円での投資。投資信託(インデックスファンド)の積立が基本

資産運用額が100万円の場合でも、500万円の場合でも、投資金額に関係なく、低コストなインデックスファンドへの投資はおすすめです。

投資に関する深い知識がなくても、世界中の株式に分散投資するインデックスファンドに積立て投資しておけば、市場平均のリターンを得ることができるのですから。

投資にあまり興味が持てない人や、投資に時間を割くことが嫌な人は低コストなインデックスファンドへ投資するのが最適だと思います。

インデックスファンドに定期的に投資すれば、「何もわかっていない」投資家でもプロの投資家以上の利益をあげることが実際に可能なのです。

逆説的ではありますが、「愚鈍な」カネがその限界を認識すると、もはやそのカネは愚鈍ではなくなるのです。

出典元:バフェットからの手紙

バフェットはS&P500のインデックスファンドに投資する事を推奨しています。

バフェットはS&P500を推奨していますけど、さらに数多くの米国株に投資できるVTIというETFもおすすめですよ。

オススメ

先ほども書きましたが、ひふみ投信のような素晴らしい運用をしてくれるアクティブファンドも存在します。

しかし、数多くあるアクティブファンドの中で継続して市場平均を上回るリターンを叩き出している優秀なアクティブファンドというのを選ぶのは至難の業で、当たり外れが大きいのです。

ひふみ投信はかなり実力のあるアクティブファンドというのは間違いないでしょう。

幅広く分散投資したい人は先進国株式インデックスファンドに投資する

S&P500を構成するような企業は米国を代表するような企業ばかりですが、もっと他の国に投資したい人もいるかと思います。

その場合は、より分散された先進国株式のインデックスファンドがおすすめ。

今は、たわらシリーズや、ニッセイシリーズ、emaxis slimなどの非常に低コストな投資信託の積立が気軽にできるようになりましたし。

確定拠出年金では、毎月の掛け金の全額を先進国株式のインデックスファンドに積み立て投資しています。

ただ、適宜利益確定しているので債券ファンドや元本確保型の商品も保有しています。

アセットアロケーションを考慮する場合

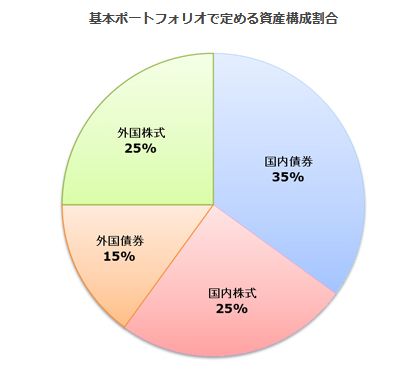

先進国株式のインデックスファンドだけでなく、国内外の債券などのほかのアセットクラスにも分散投資したいならば、年金資産を運用している年金積立金管理運用独立行政法人のポートフォリオが参考になります。

債券に投資することで、株式だけに投資するインデックスファンドに比べて、リスクを低下させることが可能。

アセットアロケーションを考慮するなら、こんなラインナップはどうでしょう。

4つの投資信託で運用して合計500万円。

| アセットクラス | インデックスファンド | 割合 | 投資金額 |

|---|---|---|---|

| 国内債券 | たわらノーロード国内債券 | 35% | 175万円 |

| 国内株式 | ニッセイTOPIXインデックスファンド | 25% | 125万円 |

| 外国債券 | ニッセイ外国債券インデックスファンド | 15% | 75万円 |

| 外国株式 | ニッセイ外国株式インデックスファンド | 25% | 125万円 |

株式市場が大荒れのときも対応できるオールシーズンズ戦略もおすすめ

ヘッジファンドの帝王と呼ばれているレイ・ダリオという投資家が個人投資家向けに推奨しているポートフォリオも参考にするとよいでしょう。

関連記事

【リセッションに備える】レイ・ダリオのオール・シーズンズ戦略からポートフォリオを考える

2020年のコロナショックのときもレイ・ダリオの推奨するポートフォリオのリターンは強かったです。

関連記事レイダリオの全天候型ポートフォリオはコロナショックでも強かった

インデックスファンドの積立投資するなら、まずは証券会社の資料請求から。

楽天証券の投信積立サービス楽天証券は100円から積み立てが可能!

SBI証券[投資信託積立]SBI証券は100円から積み立て投資が可能!

マネックス証券は100円から積み立てが可能!

500万円の投資。できるだけ増やしたいのであれば個別株投資がおすすめ!

個人的にはインデックスファンドへの投資よりは、個別株投資をおすすめしたい。

なぜなら、インデックスファンドよりは高いリターンが狙えるからです。

関連記事

運がよければ、テンバガー(10倍株)もゲットできるかもしれませんよ。

関連記事

また、下記の記事に銘柄選びさえ間違わなければインデックスファンドへの投資よりも個別株投資の方がリターンが良かったことが書いてあります。

関連記事

おまけに個別株投資ではある程度の銘柄選択に関する知識は必要なので、投資スキルもあがる可能性が高いと思われる。

そのためには、名著をしっかりと読み込んで投資を実践していく努力は欠かせません。

オススメ

おすすめするのは短期売買をするようなギャンブル的な投資法ではなく、世界的な優良企業の株式を買い付けて長期保有するという投資法。

500万円あれば、1銘柄に100万円ずつ投資したとしても5銘柄に投資できます。

5銘柄では少なくて不安だというのであれば、50万円ずつ10銘柄に投資してもよいと思います。

一番のおすすめは配当が成長する企業への投資なのですが、運用資金が500万円だと1年間に受け取れる配当金は、配当利回りが3%とすると15万円ほどしかありません。

おまけに15万円から日本株だと約20%、米国株だと日米合わせて約30%が税金で引かれてしまいます。

すると、受取配当金額はさらに減ってしまうので、残念ながら再投資するにはちょっと少ない。

けれど、追加資金投入を欠かさずに行い、配当金を再投資することを実践していけば、20年も経てばそれなりに満足できるくらいには増えていると考えられます。

追加で資金を投入することの大切さは下記の記事を読んでみてくださいね。

関連記事老後資金の運用で重要なのは、投資元本を増やしながら運用すること!

独断と偏見で個別株ポートフォリオを組んでみる

500万円の資産運用をスタートするなら、私なら個別株投資します。

では、どういった企業に投資するのかを考えてみたいと思います。

現在の株価が適正値かどうかは考慮せずに長期保有を前提にして選んでみると、

- JT or MO(アルトリアグループ) or PM(フィリップモリス)

- JNJ(ジョンソン&ジョンソン)

- V(ビザ) or MA(マスターカード)

- PG(P&G) or UL(ユニリーバ) or CL(コルゲート・パルモリブ) or 花王

一応、世界で通用する企業を選んだつもり。

たばこ株はここ数年はESG投資の高まりや喫煙者数の減少などが理由で株価が低迷しています。

たばこ株の将来が不安であれば、投資するのは避けましょう。

私は投資継続しますが。

たばこと酒(アルコール)は、中毒性があり好不況あまり関係なく人々に消費され続けますし、インフレを価格に転嫁することもできる。

アメリカとイギリスでの過去100年ほどの長期間における株式投資でのリターンが高いのは、たばこと酒(アルコール)のセクター。

今後も同じことが続くかはわからないですけどね。

詳しくは下記の記事を読んでいただけたらと思います。

オススメ

10年後、20年後も生き残りそうなハイテク企業に投資するのもいいんじゃないですか?

どこが生き残るかは運の要素も強いかもしれないですけどね。

少額ずつ幅広いハイテク銘柄に投資するのもおもしろいかもしれません。

少しぐらい倒産する企業があったとしても、数十年後に生き残った企業はおそらく桁違いのリターンを叩き出すだろうから十分に穴埋めできるんじゃないでしょうか。

500万円の投資。仮想通貨やFXはギャンブル要素が強いため、やめておこう!

最近、ブームになっているビットコインなどの仮想通貨やFXは、先ほど紹介したインデックスファンドや連続増配する優良企業に比べてギャンブル要素がかなり強いです。

失敗すると大きく資産を失いかねません。

そういったものに投資するのは、資産運用とは言い難い。

なくなってもいいから、ハラハラドキドキする一攫千金狙いの投資がしたいのであれば、少額で遊びの範囲内でやりましょう!

500万円の資産運用のまとめ

500万円の資産運用について書いてみましたが、できるだけ増やしたいのであれば、やはり個別株投資をおすすめします。

市場平均のリターンで満足できるのであれば、米国株のインデックスファンドや先進国株式のインデックスファンドをおすすめしたい。

各人によって年齢も違えば、投資に割ける時間も違うし、どれだけリスクがとれるか(リスク許容度)も違ってくるので、やはり最終的には自身で考えて最適なポートフォリオを構築する必要はあります。

半分の250万円はインデックスファンドへの投資、残りの250万円は個別株投資というのもありだと思います。

万人に最適の投資法や投資対象はそもそもない。

資産運用する上で考えなければならないのは、どれだけストレスなく投資を継続できるか?です。

途中でやめてしまっては、意味がありませんから。

含み損を抱えてしまったときに心配で眠れないような投資法を採用すべきではないし、一か八かのギャンブル的な投資法もするべきではないと思います。

時間をかけてゆっくりと資産を殖やしていくという、ある意味のんびりとした資産運用を心掛けましょう。

投資の基本を守って投資をしていれば、20年~30年も経過すればそれなりの利益を手にしていることでしょう。

100万円の資産運用、1000万円の資産運用については、こちらの記事がおすすめです。

オススメ投資初心者でも簡単に実行できる!100万円の資産運用の始め方。

オススメ1000万円の資産運用、手堅い運用でお金の不安を解消しよう!

米国株取引が可能な主要ネット証券

fa-line-chart マネックス証券

| 米国株取り扱い銘柄数 | 主要オンライン証券で最多の3400銘柄以上 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 買付時:0銭(※) ※定期的に見直しあり |

おすすめポイント | 企業分析に役立つ銘柄スカウターが無料で使える 米国株で配当金再投資を自動でやってくれる 24時間注文受付 注文方法が豊富 |

\口座開設はこちら/

fa-line-chart SBI証券

| 米国株取り扱い銘柄数 | 3300銘柄以上 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 住信SBIネット銀行利用で0.04円 ※キャンペーン時は無料 |

おすすめポイント | 人気のETF9本の買い付け手数料無料 貸株サービスの利用が可能 |

\口座開設はこちら/

fa-line-chart 楽天証券

| 米国株取り扱い銘柄数 | 約3000銘柄 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 買付時:25銭 | おすすめポイント | 取引手数料の1%が楽天ポイント還元 |

\口座開設はこちら/

fa-line-chart スマホ証券【PayPay証券】

| 米国株取り扱い銘柄数 | 約161銘柄(ETFも含む) | 米国株売買手数料 | 約定代金の0.50% 日本時間:23時30分〜6時(夏時間は22時30分〜5時)上記以外の時間は0.70% |

|---|---|---|---|

| 為替手数料 | 買付時:35銭 | おすすめポイント | 1000円から1000円単位で購入可能 |

\口座開設はこちら/

[最終更新日]: 2021/02/06