強気相場なのか、何なのかわからないけれども、米国株式市場は堅調ですね。

米国の株式市場は堅調すぎて、投資したい企業の株価が買いたい水準まで下がってこないから買えない状況に陥っていますが、下がってくるまで待ちます。

今後はVTIかS&P500への投資を開始しようかと検討中です。

なぜ、個別株投資もしているのにETFに投資するのか?

それは、銘柄選びがイマイチ良くないために、日本株に比べて米国株のリターンが低すぎて泣けてくるレベルだからです。

米国株投資に関しては、素直にインデックスに投資しておいた方が高リターンだったよねというお約束のパターン(^^;)

米国会社四季報などの限られた情報を基に、米国株を選ぶのって本当に難しいなと思います。

基本的には個別株投資が好きなので、今後もポートフォリオの柱は個別株投資だけど、次にリセッションがやってきたらS&P500かVTIへの投資を開始してみようかと考えています。

そのときが来たらすぐに投資を開始できるように、どちらに投資するかをあらかじめ決めておきたいので、VTIとS&P500を比較して違いについて調べてみました。

目次

VTIとS&P500を比較。それぞれの違いは銘柄数である

VTIとS&P500の違いを簡単に説明すると、それぞれを構成する銘柄数が圧倒的に違うということです

S&P500は米国を代表するような大企業500社で構成された株価指数。

S&P500に連動することを目標としたETFはVOOやSPYが有名です。

一方で、VTI(Vanguard Total Stock Market Index Fund ETF)は、米国株式市場の大型、中型、

VTIは米国企業に丸ごと投資できると考えてよいので、成長著しい小型株にも投資することが可能になります。

S&P500はバフェットも推奨する米国優良企業の集まり

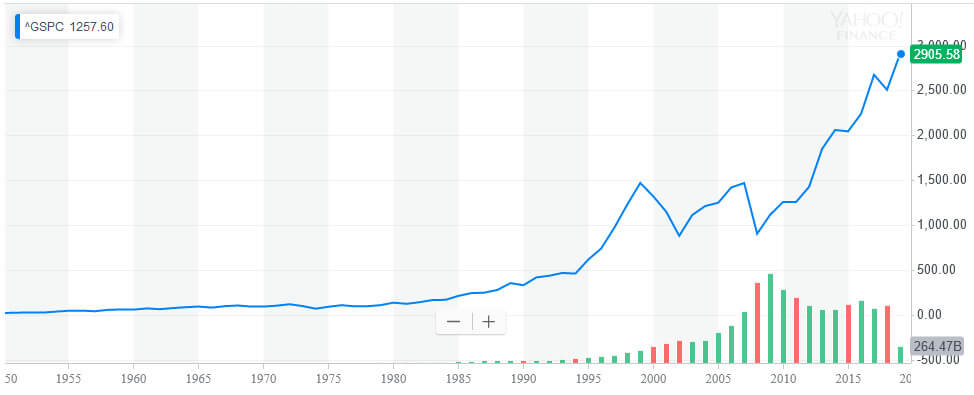

下記のチャートはS&P500の長期チャートです。

ITバブル崩壊とリーマンショックの影響で一時的に停滞していた時期はあったものの、基本的にはきれいな右肩あがりのチャートになってます。

S&P500の株価推移

S&P500は米国を代表する指数で、米国を代表する500銘柄で構成されていて、ニューヨーク市場の時価総額の約75%をカバーしています。

米国は人口も増加していくことが予想されていますし、米国を代表する大型株の集まりであるS&P500に投資しておけば、長期ではおそらく報われるであろうことが期待できますね。

S&P500の主な構成銘柄

S&P500を構成する銘柄のうち、2019年3月31日時点での保有上位10銘柄を書いておきます。

| symbol | 銘柄 | セクター |

|---|---|---|

| MSFT | Microsoft Corp | Information Technology |

| AAPL | Apple Inc. | Information Technology |

| AMZN | Amazon.com Inc | Consumer Discretionary |

| FB | Facebook Inc A | Communication Services |

| BRK.B | Berkshire Hathaway B | Financials |

| JNJ | Johnson & Johnson | Health Care |

| GOOG | Alphabet Inc C | Communication Services |

| GOOGL | Alphabet Inc A | Communication Services |

| XOM | Exxon Mobil Corp | Energy |

| JPM | JP Morgan Chase & Co | Financials |

米国を代表する企業ばかりですね。

S&P500に連動するETFにはどんな種類がある?

S&P500に連動するETFはいくつかあります。

まずは、ニューヨーク証券取引所に上場しているETFを紹介します。

- SPDR S&P 500(SPY)

- iShares Core S&P 500 ETF(IVV)

- Vanguard S&P 500 ETF(VOO)

時価総額が大きくて流動性抜群で一番有名なのはSPYです。

日本でもS&P500に連動するETFが上場しています。

- 上場インデックスファンド米国株式(S&P500)(1547)

- SPDR S&P500 ETF (1557)

- iシェアーズ S&P 500 米国株 ETF (1655)

- 上場インデックスファンド米国株式(S&P500)為替ヘッジあり (2521)

インデックスファンドではなく、ETFを使った分散投資をするなら楽天証券の手数料0円ETFはおすすめです。

楽天証券

S&P500に連動するインデックスファンドにはどんな種類がある?

S&P500に連動する主なインデックスファンドを紹介します。(信託報酬は税込)

- eMAXIS Slim 米国株式 (S&P500)

- iFree S&P500インデックス

- iシェアーズ 米国株式インデックス・ファンド

積立投資するなら、まずは証券会社の資料請求から。

楽天証券の投信積立サービス楽天証券は100円から積み立てが可能!

SBI証券[投資信託積立]SBI証券は100円から積み立て投資が可能!

マネックス証券は100円から積み立てが可能!

S&P500の連動するETFとインデクスファンドのまとめ

米国上場のETF

| symbol | 銘柄名 | 信託報酬 |

|---|---|---|

| SPY | SPDR S&P 500 | 0.0945% |

| IVV | iShares Core S&P 500 ETF | 0.04% |

| VOO | Vanguard S&P 500 ETF | 0.04% |

日本上場のETF

| コード | 銘柄名 | 経費率 |

|---|---|---|

| 1547 | 上場インデックスファンド米国株式(S&P500) | 0.162% |

| 1557 | SPDR S&P500 ETF | 0.0945% |

| 1655 | iシェアーズ S&P 500 米国株 ETF | 0.15% 以内 |

| 2521 | 上場インデックスファンド米国株式(S&P500)為替ヘッジあり | 0.162%程度 |

インデックスファンド

| 投資信託名 | 信託報酬(税込み) |

|---|---|

| eMAXIS Slim 米国株式 (S&P500) | 0.1728%以内 |

| iFree S&P500インデックス | 0.243% |

| iシェアーズ 米国株式インデックス・ファンド | 0.405%程度 |

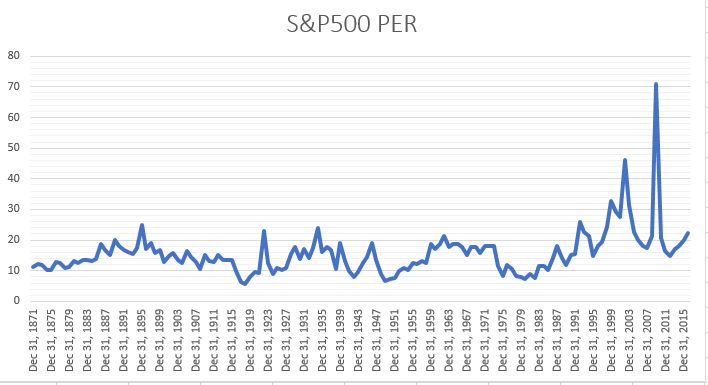

S&P500のPER推移

参考までにS&P500のPERの推移のグラフを載せておきます。

2000年代に入ってからは以前ほどPERが20倍を下回ることも少ないですが、S&P500に投資するのであれば、できるだけPERが20倍を下回るときに投資したいですね。

VTIは米国株式市場の銘柄のほぼ100%をカバーするETF

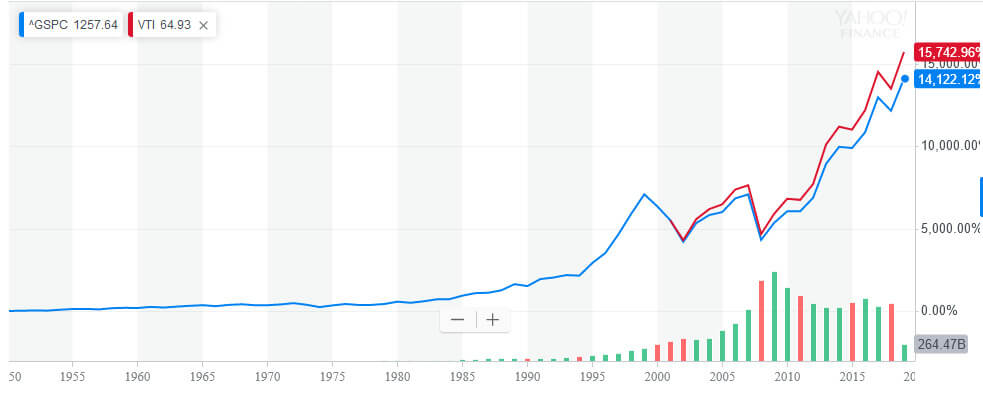

下記のチャートは、S&P500の長期チャートにVTIを追加したものです。

青:S&P500 赤:VTI

VTI(バンガード・トータル・ストック・マーケットETF)は、2001年にバンガードにより設定されたETFで、CRSP USトータル・マーケット・インデックスのパフォーマンスへの連動を目指します。

米国株式市場の投資可能銘柄のほぼ100%をカバーするので、VTI構成銘柄はS&P500の比ではありません。

大型株をはじめとして、中型株、小型株までカバーできます。

S&P500とVTIのチャートを掲載しましたが、あまり変わらないですけど、わずかにVTIの方がリターンが高いです。

VTIの経費率は0.04%となっており、さすがバンガードのETFだけあって、低コストですね。

VTIの主な構成銘柄

VTIを構成する銘柄(3615銘柄)のうち、2019年3月31日時点での保有上位10銘柄を書いておきます。

| symbol | 銘柄 | セクター |

|---|---|---|

| MSFT | Microsoft Corp | Information Technology |

| AAPL | Apple Inc. | Information Technology |

| AMZN | Amazon.com Inc | Consumer Discretionary |

| FB | Facebook Inc A | Communication Services |

| BRK.B | Berkshire Hathaway B | Financials |

| JNJ | Johnson & Johnson | Health Care |

| GOOG | Alphabet Inc C | Communication Services |

| GOOGL | Alphabet Inc A | Communication Services |

| XOM | Exxon Mobil Corp | Energy |

| JPM | JP Morgan Chase & Co | Financials |

VTIの10年年率リターンは16.06%

VTIの10年年率リターンは16.06%で、2001年に設定来では7.11%となります。

リーマンショックを経ても、年率7.11%もあれば十分満足のいくリターンではないでしょうか。

VTIが設定されてから2019年3月31日の期間においては、10年で2倍くらいのペースですね。

素晴らしいです。

VTIのインデックスファンド版は楽天・全米株式インデックスファンド

楽天・全米株式インデックスファンドは、VTIと同じようにCRSP USトータル・マーケット・インデックスのパフォーマンスへの連動を目指すインデックスファンドです。

ただ、信託報酬が0.1296%かかるのでVTIと比べると高く感じてしまいます。

ETFもインデックスファンドもそれぞれメリット、デメリットがあるので、どちらを選ぶかは好みの問題ですね。

VTIとS&P500なら、どちらへ投資するべきか?

バフェットが一般的な投資家に推奨しているのは、S&P500への投資です。

バフェットほどの資産があると、流動性が豊富なSPYでなければ現実的ではありません。

流動性という観点からすると、バフェットはVTIは選べないわけです。

しかし、個人の場合は話は別で、流動性の観点からするとVTIでもVOOでもSPYでも、どれでもOKです。

VTIが設定されてからのリターンを見ると、わずかながらもS&P500よりもVTIの方が高リターン。

バンガードが設定しているS&P500に連動するVOOは2010年に設定されましたが、VTIとVOOのリターンはほぼ同じ。

信託報酬も同じで0.04%です。

私が投資を開始するなら、米国株式市場にほぼ丸ごと投資できるVTIにします。

中小型株には、将来的にはスター銘柄となるような企業も含まれている可能性もありますし、個人で小型株を見つけ出して投資するのは難しいですから、その代替としてVTIを選びます。

そして、楽天のインデックスファンドではなく、ETFの方を選びますね。

長期で保有することを考えると、ETFの方が売買手数料はかかっても経費率が安い方がいいですから。

VTIとS&P500の違いについてのまとめ

米国株式市場が停滞を始めたら、少しずつVTIへの投資を開始していきます。

しかし、米国株への投資の柱は今後も配当が長期的に成長するであろうと見込まれる企業への投資であることには、変わりありません。

関連記事

関連記事

米国株取引が可能な主要ネット証券

fa-line-chart マネックス証券

| 米国株取り扱い銘柄数 | 主要オンライン証券で最多の3400銘柄以上 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 買付時:0銭(※) ※定期的に見直しあり |

おすすめポイント | 企業分析に役立つ銘柄スカウターが無料で使える 米国株で配当金再投資を自動でやってくれる 24時間注文受付 注文方法が豊富 |

\口座開設はこちら/

fa-line-chart SBI証券

| 米国株取り扱い銘柄数 | 3300銘柄以上 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 住信SBIネット銀行利用で0.04円 ※キャンペーン時は無料 |

おすすめポイント | 人気のETF9本の買い付け手数料無料 貸株サービスの利用が可能 |

\口座開設はこちら/

fa-line-chart 楽天証券

| 米国株取り扱い銘柄数 | 約3000銘柄 | 米国株売買手数料 | 約定代金の0.45% 最低手数料0米ドル(無料) 最大20米ドル |

|---|---|---|---|

| 為替手数料 | 買付時:25銭 | おすすめポイント | 取引手数料の1%が楽天ポイント還元 |

\口座開設はこちら/

fa-line-chart スマホ証券【PayPay証券】

| 米国株取り扱い銘柄数 | 約161銘柄(ETFも含む) | 米国株売買手数料 | 約定代金の0.50% 日本時間:23時30分〜6時(夏時間は22時30分〜5時)上記以外の時間は0.70% |

|---|---|---|---|

| 為替手数料 | 買付時:35銭 | おすすめポイント | 1000円から1000円単位で購入可能 |

\口座開設はこちら/

[最終更新日]: 2021/12/17