JTは株価下落にともない配当利回りが約6%もあります。(2019年4月時点)

高配当の大型株が増えてきたので日本株のスクリーニングをしたのですが、配当利回りが4%を超える大型株が予想以上に多かった・・・。

JT以外でも、ソフトバンク(ソフトバンクGではありません)は5%半ば、NTTドコモ、KDDIなどの通信各社も4%を超えているし、キヤノンは5%を超えていますよ。

※2019/4/24にキヤノンは2019年12月期の決算予想を下方修正しました。スマホの普及によりカメラ市場が縮小傾向のようです。

しかも、どの企業もここ数年は増配を繰り返しています。(SUBARU、武田薬品とキヤノンは除く)

こんなにも高配当の大型株があるなんて、狙い目なのか?

それとも、暗い将来を悲観して売られ続けるのでしょうか?

しかし、将来的に大きな利益を得る可能性の高い投資決定の多くは、将来が不確実で株価が下落しているときに行われるのです。

その見極めを失敗すると、痛い目にあいます。

関連記事 高い配当利回りの落とし穴

目次

連続増配している高配当(配当利回り4%以上)の大型株

今回は、下記の銘柄について調べてみました。配当利回りの高い順に並べています。

- JT(5.93%)

- ソフトバンク(5.65%)

- SUBARU(5.19%)

- キヤノン(5.04%)

- NTTドコモ(4.61%)

- 大和証券グループ(4.49%)

- 東京海上HD(4.44%)

- 武田薬品(4.39%)

- KDDI(4.02%)

※配当利回りは2019/4/23時点のもの

JTの配当利回りは驚きの6%

JTは14年連続増配していますから、リーマンショック後の不況期でも増配していたことになります。

そして、わずか4円ですが2019年度も増配予定です。(\150 → \154)

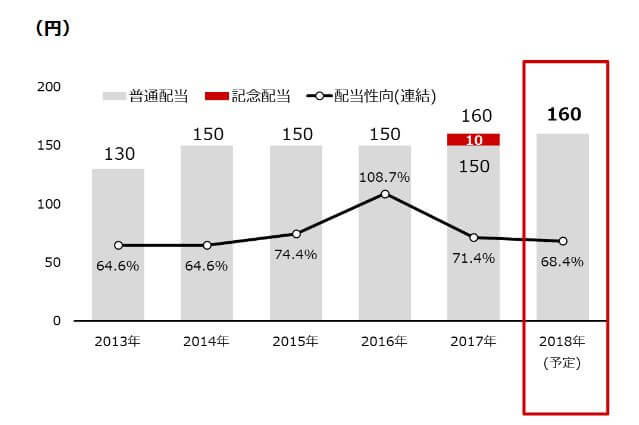

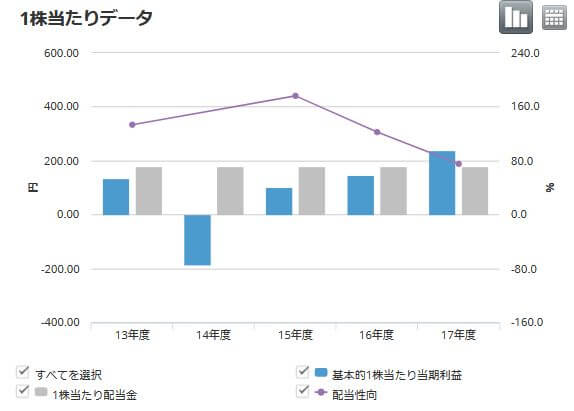

KDDIは配当利回り4%

KDDIは17年連続増配をしていますし、配当性向35%以上を掲げているので、今年度(2019年度)に関しても増配が期待できるかもしれません。

武田薬品も配当利回り4%超え

武田薬品は連続増配していませんが、ここ数年は1株あたり180円を維持しています。

ただし、配当性向が100%を超える年が多くなっていますし、アイルランドの製薬大手であるシャイアーを日本企業としては過去最高額の約460億ポンドで買収しているので、今後は配当はどうなるかはわかりませんね。

あんまり期待しない方がいいかも。

ソフトバンクの配当利回りは5%半ば

2018年に上場したソフトバンクですが、かなりの高配当です。

配当に関しては、『純利益に対する連結配当性向85%程度を目安に安定的な1株当たり配当を目指します』と書かれてあります。

SUBARUの配当利回りも5%超え

SUBARUは連続増配企業ではありませんが、ここ数年間は基本的に増配傾向にあります。

株主還元については、『2019年3月期から2021年3月期は、年間配当144円をベースとし、キャッシュフローに応じて自己株式取得を機動的に実施いたします。』と書かれてあるので、基本的には144円前後と見てよさそうですね。

キヤノンの配当利回りも5%超え

キヤノンも高配当株の代表みたいになってきました。

基本的にキヤノンの利益配分は、連結配当性向30%です。

そして、中期的な利益見通しや投資計画に加え、そこから生み出されるキャッシュフローなどを総合的に勘案して決定します。

※2019/4/24の決算発表では2019年の配当予想は未定でした。

各社の配当金推移

高配当企業各社の配当金の推移グラフです。

JTの配当金推移

タバコ株はJTに限らず、不人気の代表みたいになってしまいました。

タバコ企業を取り巻く環境は厳しいことには変わりありませんが、潤沢なCFがあるため、あまり心配はしていません。

キヤノンの配当金推移

武田薬品の配当金推移

武田薬品は配当性向も100%を超える年が多いですし、残念ながら連続増配銘柄ではありません。

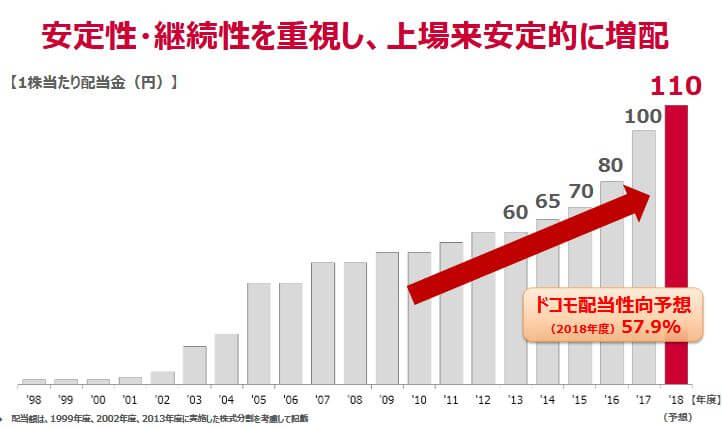

NTTドコモの配当金推移

NTTドコモも高配当だし、株主優待はついていないけれども、配当目的に投資するのも良さげな銘柄ですね。

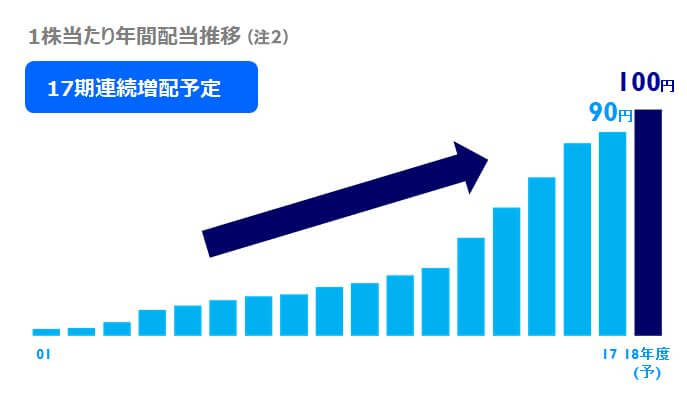

KDDIの配当金推移

KDDIは2001年には配当金は1790円だったのが、2回の分割(1:2と1:3の株式分割)を経て10000円にまで増えています。

30倍以上に増えている計算になります。

そう考えると、17年も連続増配するというのは凄いことですね。

KDDIの場合はHPにも、持続的な増配を目指すと明記されていますから比較的安心して投資できる企業ではないでしょうか。

まとめ

武田薬品は高配当な大型株ですが、近年は配当性向が100%を超えていたり、現預金等も毎年のように減っているのが気になります。

今年になってからもアイルランドのバイオ薬品メーカーであるシャイアーを約7兆円で買収したりとちょっと無理をしているようにも感じます。

高配当を狙って投資するのであれば、武田ではなく他の企業にした方が無難かもしれません。

今回紹介した企業では、10年以上の連続増配企業であるJTとKDDIを保有しています。

どちらもリーマンショック時の不況期にも変わらず増配したという事実は、配当目当てに投資するには心強いです。

関連記事 JT(日本たばこ産業)の配当利回り5%は魅力的 関連記事 JTの株価が恐ろしく下落を続けてる、それでも買い増し!

今後も増配を繰り返してくれるとすると、10年後や20年後にはどれだけ配当金が増えているのか楽しみです。それまで長期間保有できればの話ですが。

[最終更新日]: 2019/04/25