本当かどうかは知らないけれど、投資のパフォーマンスはアセットアロケーション(資産配分)で9割が決まると言われています。

私の場合、リスク資産のほとんどが個別株でしかも日本に偏っていますから、アセットアロケーションをしっかりと考えて投資している人が見たらビックリする様なポートフォリオになっているんです。

外国債券も保有していたけれど、来年から税制が変わるので非課税である今年中に全て売却しましたから、またひとつ外国債券というアセットクラスが私のポートフォリオからは消えてしまいました。

最近は日本も米国も株価が高くなってきていると感じるので(どこまで騰がり続けるのかは神のみぞ知るですが)、少しずつ違うアセットクラスをポートフォリオに組み入れていこうかと思っています。そこでアセットクラス別のリターンについて調べてみました。

過去のアセットクラス別リターン

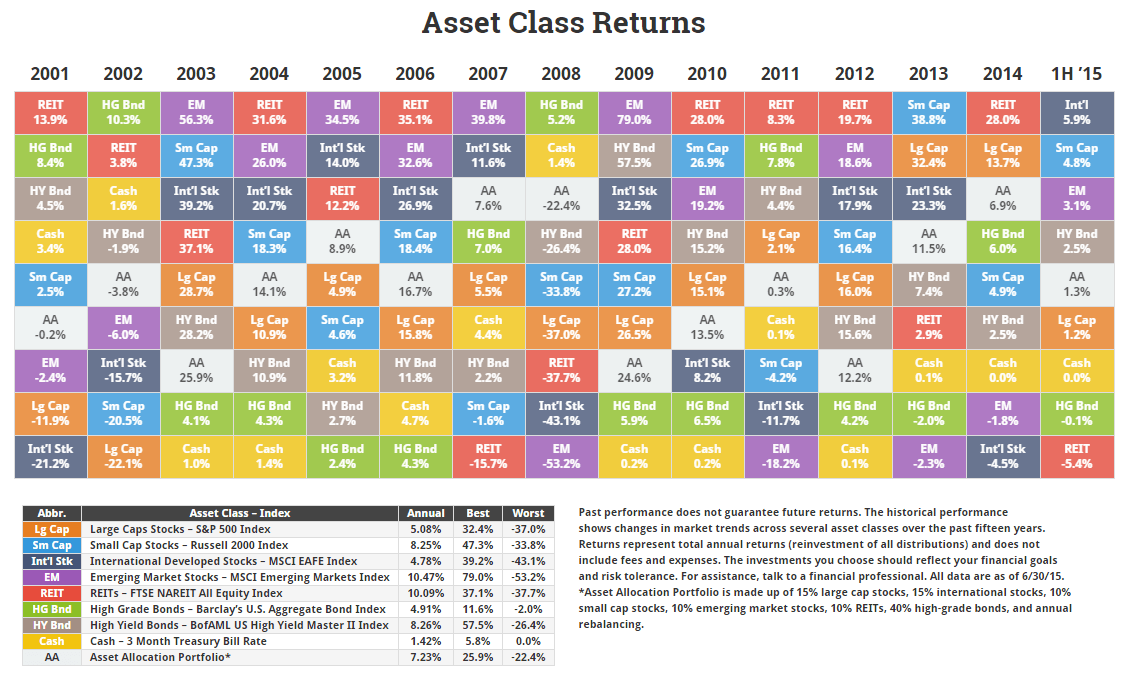

この表は2001年から2015年の第一四半期までのパフォーマンスが掲載されているのだけど、この期間で平均パフォーマンスが良かったのが新興国株式です。

Source: NovelInvestor.com

Source: NovelInvestor.com

過去14年強の平均パフォーマンス順に並べてみると

- 新興国株式(MSCI Emerging Markets Index)

- REIT(FTSE NAREIT All Equity Index)

- ハイイールド債(BofAML US High Yield Master II Index)

- 小型株(Russell 2000 Index)

- アセットアロケーションポートフォリオ

- 大型株(S&P 500 Index)

- 高格付け債(Barclay’s U.S. Aggregate Bond Index)

- 米国とカナダを除く先進国株(MSCI EAFE Index)

- キャッシュ

ちなみに第5位のアセットアロケーションポートフォリオの組み入れ率は下記の通り。

大型株15%、米国とカナダを除く先進国株15%、小型株10%、新興国株10%、REIT10%、高格付け債40%

自分に足りないアセットクラスは?

過去14年強のパフォーマンスを見て、新興国株式やREITは期待リターンも高いけれどやはりリスクも高そうなことがわかりました。資産を分散させるためにも新興国株式やREITも少しくらいはポートフォリオに組み入れるのもアリだと判断しました。

今後の投資方針

リスク資産の運用の大半はこれまで通りに個別株中心にするけれど、老後用資金は今までのリスク資産とは別に手堅く運用していく予定。

そして老後資金用のポートフォリオの半分は世界の株式のインデックスファンド+世界各国のREITのインデックスファンドにする。

老後資金用ポートフォリオの残り半分は以前にも書いた通り、将来的に企業からもたらされる配当金を生活費に充てたいので連続増配株などの配当成長が見込める株式に投資する。

関連記事 配当金生活のためのポートフォリオ

バフェットが株主への手紙で書いていた言葉をしっかりと念頭においてこれからも投資と向き合いたいと思います。

ある特定の投資の分野やスタイルに固執していては、投資家は人より素晴らしい利益を株式市場から上げることはできません。多くの利益を手中に収めるには、慎重な事実の分析とたゆまざる鍛錬が必要です。

引用元:バフェットからの手紙 [第3版] (ウィザードブックシリーズ)

[最終更新日]: 2020/02/10