YoC(yield on cost)とは、コスト(投資元本)に対する配当利回りのこと。

つまり、増配企業であれば年月が経過するごとにYoCは高くなっていきます。

S&P500配当貴族指数の構成銘柄のように数十年も連続増配を繰り返している企業を長期保有しておけば、いずれは配当金だけで投資元本が回収できてしまうのです。

残念ながら、私の保有株では日本株でも米国株でも配当金だけで投資元本を回収できた銘柄はまだありません。

あと数年で回収できそうな銘柄もあるのだけど、税金を引かれたあとではなかなか難しいですね。

その後、受け取った配当金のみで元本回収済みとなった企業がでてきました!

ただ、連続増配企業を長期間、何事もなく保有し続けるというのは想像以上に難しいです。

ある程度の利益が出てくると売ってしまいたくなるし、株価が下落してくるとこれまた、売却したくなるのです。

まぁ、誘惑が多いわけですね。

企業業績にこれといって問題がないのであれば、株価に心を動かされることなく保有しておけるだけの精神力というかグリップ力は必要です。

利益確定してしまいたい欲望を抑えホールドし続けた結果、保有株のYoCが年々高まっていくのを見ると、やはり長期で保有しておいてよかったなと思えます。

2020年6月現在で、保有株の中で一番YoCが高くなった企業は22%を超えます。

ちなみに日本株ですが、まだ配当金のみで投資元本は回収できていません。

関連記事

目次

連続増配のMO(アルトリアグループ)のYoCを調べてみた結果

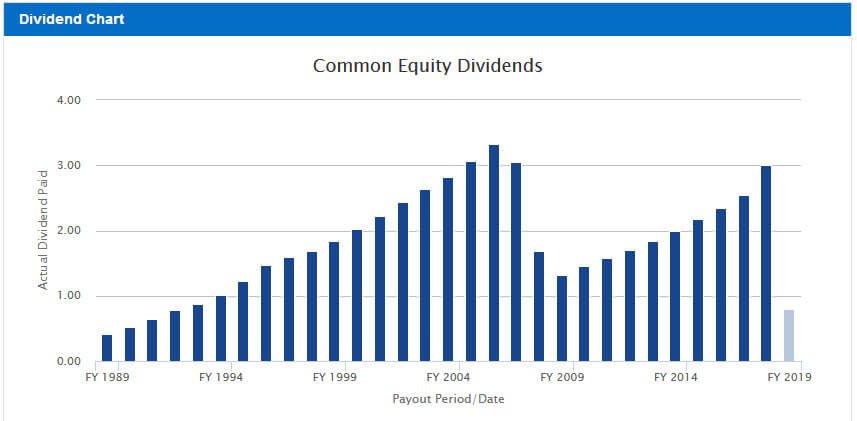

配当投資家の大好きなMO(アルトリアグループ)の配当履歴です。

2007年と2008年に配当金がガクッと減っていますよね?

配当金が減った理由がきちんとありますよ。

- 2007年3月にクラフトフーズをスピンオフ

- 2008年3月にフィリップモリスをスピンオフ

これによって、配当金が減りました。

MOは2009年以降は10年連続増配

スピンオフの影響がなくなる2009年からの配当金は右肩あがりで増え続けています。

10年連続増配ということです。

| 年 | 配当金 |

|---|---|

| 2009年 | $1.32 |

| 2010年 | $1.42 |

| 2011年 | $1.58 |

| 2012年 | $1.70 |

| 2013年 | $1.84 |

| 2014年 | $2.00 |

| 2015年 | $2.17 |

| 2016年 | $2.35 |

| 2017年 | $2.54 |

| 2018年 | $3.00 |

| 2019年 | $3.28 |

2009年には$1.32だった配当金が2019年には$3.28となり、10年で2倍以上に増えました。

MOのYoCは10年でどれだけ高くなったか?

MOへ2009年1月に投資を開始したとしましょう。

2009/1/5の終値は$15.38でした。

2009年のYoCを計算してみると、

$1.32(年間配当金) ÷ $15.38(投資元金) = 8.58%

2009年といえば、リーマンショック後の不況期ですが、この頃も配当利回りは8%を超えていました。

すごい高利回りでビックリしますが、2020年6月の今も株価が低迷しているので同じくらいの配当利回りなんですよね…。

2020/6/25の終値は$39.66でした。

配当利回りを計算してみると、

$3.28(年間配当金) ÷ $39.66(株価) = 8.27%

2009年にMOに投資していたら11年でどれだけYoCが高まったのでしょうか?

2020年6月でのYoCを計算してみると、

$3.28(年間配当金) ÷ $15.38(投資元金) = 21.3%

2020年6月25日時点でもMO(アルトリアグループ)の配当利回りは、8%を超えているのでそれなりに高利回りです。

しかし、2009年に投資を開始して11年間の長期保有をしておくだけで、利回り(YoC)は21.3%にまで高まりました!

配当所得はトータルリターンの一部でしかないことに注意する

YoCが高くなってくると、企業業績がイマイチで今後の配当成長もあまり期待できなくなったとしても、手放すことに躊躇してしまいがちです。

ただ、配当金はトータルリターンの一部でしかないと考えると、より魅力的な株式に乗り換えた方が将来的にはリターンが高まることも考慮しなければなりません。

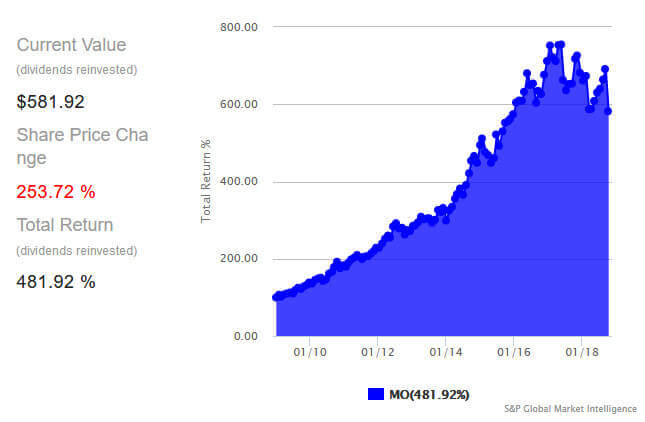

10年保有した場合のMOのトータルリターン

2009年1月に投資を開始し、2018年12月末まで保有した場合の配当金再投資した場合のトータルリターンは481.92%でした。

株価が高かった2017年7月に利益確定しておけば、754%のリターンが得られたことになります。

まぁ、タイミングを計って売却することは難しいですけどね。

MOのような企業は、少しずつでも業績の伸びが確認できている間は配当目的で保有しておいても良いのではないかと考えます。

しかし、さらに配当成長が期待できる銘柄に乗り換えるた方がトータルリターンは高いかもしれません。

2010年代、とくに2017年からはタバコ株にとっては逆風が吹きまくりで、どの企業も株価は低迷しています。

もしかすると、今後復活するときが来るかもしれないけれど、このまま衰退していく可能性もあるわけで判断が難しい。

個人的にはタバコ株はまだ衰退しないと考えているので、配当金は再投資しつつ保有継続しますけど。

関連記事過去20年だとMO(アルトリア)への投資リターンはS&P500を大きく上回る

まとめ

MOを2009年から11年間保有しておくことで、YoCは21%以上にまで高まりました。

配当成長する企業への長期投資の醍醐味ですね。

ただ、配当金だけでなく、株価の成長も併せたトータルリターンで考えると、より業績の伸びが期待できる企業へ投資した方が資産が増える可能性もあります。

業績の伸びが期待できる企業は、今現在は配当利回りは低かったとしても、増配を繰り返すことにより将来的には配当成長も望めます。

そういった配当成長する企業をより多く見つけれればいいのだけど、難しいですよね。

長期にわたって安定して収益を伸ばすことができる企業へ投資し、長期にわたって業績の伸びと増配が期待できる、より価値の高いポートフォリオを構築することが老後の配当金生活という目標達成の近道です。

[最終更新日]: 2021/06/02