米国株投資を始めたのはリーマンショック前の2008年です。個別株ではなく、EEMやTOKというETFに投資してました。たしか、ダイヤモンドZAIなどの投資雑誌で特集が組まれてたんですよね。

そして、2008年の9月にリーマンショックが発生して、保有していたETFはあっという間に含み損に。

リーマンショック後は日本株への追加入金や買付で精一杯で外国株にまで手が回らなかったので、含み損のまま放置状態でした。

その後、2011年になって日本株投資も落ち着きだしてから心に余裕もできて、やっぱり米国株においてもETFではなくて、個別株投資もしたくなったので個別株への投資を開始したのです。初めて買った米国企業の株はP&Gでした。

確認のために取引履歴を過去に遡って調べてみると、2011年に米国株式の個別株投資を開始して、初めて買ったのはP&Gじゃなくてメルク(MRK)でした!その3か月後にP&Gを買い付けてます。

勘違いしてた~。思い込みって怖いです。

米国企業の個別株投資を始めて、もう6年。あっという間でした。

今でこそ、米国企業への投資もメジャーになりつつありますが、当時はほとんど注目されてなかったです。そう思えば今の米国株式人気はすごいですね。

当時は特定口座にも対応されておらず、売買手数料も高くてちょっと敷居が高かったけれども、今は売買手数料も値下げされたり、特定口座にも対応済みと投資環境が整ってきてますから、米国株投資がより身近になりました。

米国株投資はとても魅力的なのですが、私の場合は、なかなか上手く運用できていないです。

配当金を増やしていくために銘柄選びをしているせいもあるのですが(←ただの言い訳)、日本株投資に比べてリターンがよくないのですよね。

心のよりどころは米国株式から受け取る配当金のみという状況。

そこで、投資元本を配当金でどれだけ回収できたのかを調べてみました。

米国株のポートフォリオ。配当金で投資元本がどれだけ回収できたのか?

まずは、老後の配当金生活に向けた米国株式のポートフォリオ一覧です。

| Name | Symbol | 回収率 |

|---|---|---|

| Altria Group Inc | MO | 21.71% |

| Kinder Morgan Inc | KMI | 7.18% |

| BHP Billiton Limited (ADR) | BHP | 9.65% |

| Merck & Co. Inc | MRK | 19.64% |

| Exxon Mobil Corporation | XOM | 5.31% |

| Pfizer Inc | PFE | 11.17% |

| BP plc (ADR) | BP | 14.41% |

| Johnson & Johnson | JNJ | 5.8% |

| International Business Machines Corp | IBM | 10.84% |

| Phillip Morris International Inc | PM | 15.30% |

| AT&T Inc | T | 15.13% |

| Unilever plc (ADR) | UL | 3.37% |

| Verizon Communications Inc | VZ | 9.16% |

| Procter & Gamble Co | PG | 18.88% |

| Lockheed Martin Corporation | LMT | 22.23% |

| Gilead Sciences Inc | GILD | 2.72% |

| Mastercard Inc | MA | 1.12% |

| Visa Inc | V | 1.09% |

| The Western Union Company | WU | 4.35% |

| Walt Disney Co | DIS | 1.72% |

| GlaxoSmithKline plc (ADR) | GSK | 5.14% |

| HRB | 4.91% | |

| American Express Company | AXP | 3.01% |

| Anheuser Busch Inbev SA NV (ADR) | BUD | 1.52% |

| Nike Inc | NKE | 0.62% |

| Colgate-Palmolive Company | CL | 1.73% |

| AbbVie Inc. | ABBV | 2.69% |

| Hormel Foods | HRL | 0.48% |

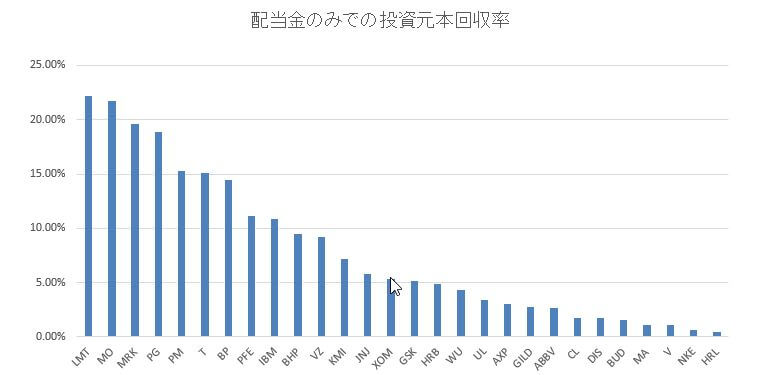

配当金での投資元本回収率をグラフにして確認

表ではわかりにくかったので、グラフにしてみました。

投資開始時期もバラバラだし、追加投資も随時しているので、あくまでも目安です。

配当金のみでの投資元本の回収率が20%を超えるのは、ロッキード・マーチンとアルトリアグループだけという悲しい結果に。

今年になって新規投資した HRLはやはり配当金での投資元本回収率は低くなっています。

でも、アッヴィは今年になって投資開始したにも関わらず高配当株なので、ビザ(V)やマスターカード(MA)やディズニー(DIS)などよりも配当金での投資元本回収率がすでに高いという結果に。

AT&T(T)は高配当株ですから、投資開始時期がそんなにも早くないにもかかわらず配当金での投資元本回収率は高くなってます。

でも、残念なことに米国株からの配当金は米国での課税と日本での課税があるので、かなり受取金額は減ってしまうんですよね。

やはり投資開始時期が早いメルク(MRK)やP&G(PG)、ロッキード・マーチン(LMT)、アルトリアグループ(MO)、フィリップモリス(PM)は株価が低い時期に投資したこともあって、配当金での投資元本回収率が高くなっています。

でも、想像していた以上に配当金での投資元本の回収率は低かったです。

もうちょっと回収できているかと思ってましたが、考えは甘かったです。30%近くを税金で採られるのはキツイ。

受取配当金を増やすのって本当に大変。

半年後の元本回収率についての記事です。

関連記事 配当金は雪だるま式に増えてる?配当金での元本回収率を調べてみた

まとめ

配当金だけで投資元本が回収できるのはいつになるのか、ちょっと気になるところ。

早く配当金だけで、投資元本を回収してしまいたいけど、どんなに早くてもあと20年くらいはかかりそうです。

そのためには、企業業績が成長して増配を繰り返してもらわないと困るんですよね。

連続増配株への投資で配当金のみで投資元本を回収するのに、どれくらいの期間が必要なのかを調べたときに記事にしています。

関連記事 連続増配株への投資、配当金のみで何年で元本確保できるのか調べてみた

やっぱり株式を購入するときは、誰もが買いたくなくて売りたたかれている時に低い株価で買うのが一番ですね。

そういった恐怖が渦巻いている時期に投資するのは、心理的な不安がかなり強いし、忍耐が必要になるのでかなり難しいのですけどね。

野口英世の名言

「忍耐は苦い、しかしその実は甘い」

米国株投資するなら、まずは資料請求から!

マネックス証券

米国株投資はマネックス証券を利用しています。3か月間の長期指値ができるのでかなり便利ですよ。

[最終更新日]: 2018/07/16