株式投資において大事なことはいくつかありますが、より多くの利益を得ようと思うと、できるだけ株価が低いときに買うことは重要です。

優良企業になればなるほど、投資家から高く評価されるのでそれなりの株価になっていることが多く、平常時は思わぬ安値になることはほとんどないです。

だけど、株式の絶好の買い場というものがあります。

それはどんな時なのでしょうか?

目次

株式投資の絶好の買い場が訪れる4つのケース

かなり久しぶりに億万長者をめざすバフェットの銘柄選択術を読んでいるのですが、株式の絶好の買い場についての記述がありましたので紹介します。

ケース1.相場全体の調整や暴落

株式市場全体が暴落することが、たま~にあります。

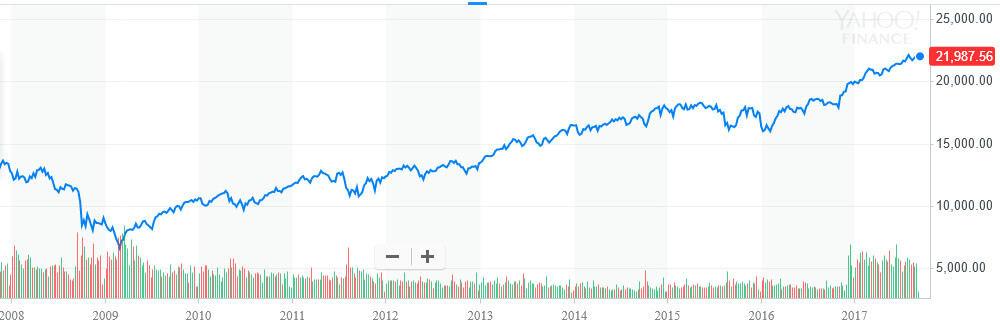

最近でいうと、リーマンショックが発生した2008年後半はまさにこれでした。

この時は調整などという生易しいものではなく、株式市場の大暴落といっても過言ではないくらいのものでした。

100年に一度の金融危機といわれていましたからね。

世界中の株式市場が大バーゲンセールで、この時は絶好の買い場だったのです。

だけど、恐怖にとりつかれて大半の投資家は買うことができない、そんな感じでした。

底なし沼のような株価の下げでは、恐怖でしかありませんでした。

その時に買いまくっていたバフェットのような投資家は後に凄まじい利益を得ています。

2008年初頭には12800.18あったNYダウ平均が2009年3月には6547.05ドルにまで下落しています。

それがあっさりと20000ドルを突破して、今では22000ドルに迫る勢いです。

その間にもチャイナショックやギリシャショックなどのいくつかの小さな危機はあったものの比較的短期間で回復してきました。

株式市場全体の暴落は一番の買い場だということ。

危機が発生した場合は、ほとんどすべての企業が一緒になって下げるので普段は高く評価されている優良企業の株も下げます。

個別の企業で見てみると、リーマンショックが発生して不景気にはなるものの業績とはあまり関係ない企業も存在するので、そういった企業は、まさに絶好の買い場なのです。

バフェットの投資でも、ワシントン・ポストを1973年~1974年の暴落時に購入したり、コカ・コーラは1987年のブラックマンデーでの暴落時に買い始めたりしているのだそうです。

リーマンショックで周りが臆病になっている時こそ、バフェットは強気に買っていました。

「Buy American, I Am.」というエッセイは超有名柄です。

短期的な株価推移はバフェットと言えども予測はできませんが、5年先、10年先を考えた場合にしっかりとした健全なビジネスを営む企業は復活しているだろうということ。

経済が上向きになるまで待っていれば、その時には株式市場は一足先に騰がっているとも言っていました。

ケース2.全般的な景気後退

2つめのケースは、全般的な景気後退のとき。

不況期は多くの企業の業績が悪化するけれども、業種によってはほとんど関係ない企業もあります。

景気敏感株などは、不況期で赤字になっているときや業績が大きく落ち込んでいるときは買い場です。

ピーター・リンチのピーター・リンチの株で勝つ―アマの知恵でプロを出し抜けにも同じようなことが書いてありました。

ただし、最悪の場合は倒産する企業も出てくるので株価が非常に割安だと言って騙されないようにしろと、億万長者をめざすバフェットの銘柄選択術には書いてあります。

保守的な財務政策をとり、不況に入る前は非常に業績のよかった企業の中から選んで投資するべきなのだそうです。

ケース3.個別企業の特殊要因

コカ・コーラも昔はエビの養殖に手を出していたとバフェット本に書いてありました。

その後、ゴイズエタがCEOになり、コカ・コーラを立て直したことは有名です。

このように優良企業でも時によっては愚かな行動をしてしまった結果、損失をだすこともあるのです。

他にもGEICOが優良ドライバーだけでなくリスクの高いドライバーにも保険を売り進めてしまって業績悪化を招いたことやアメックスのサラダ油事件も有名です。

アメックスのサラダ油事件に関しては、以前に記事にしています。

関連記事 配当金生活を実現させる近道とは?

優良企業が一時的な問題で業績が落ち込んでいる時は絶好の買い場なのです。

ただし、この問題が一時的なものなのか、致命的なものなのかという判断はしなければいけませんが。

財務力の強い消費者独占型の企業は、高い確率でこの種の危機を切り抜ける力を持っているのだそうです。バフェットも経営上の失策で株主持分がほとんどゼロになってしまったときに、GEICOやアメックスに投資したことで、のちに莫大な利益を得ました。

ケース4.企業の構造変化

企業の構造変化とは、合併やリストラ、組織再編などに伴って一時的に大幅な減益や赤字になるときです。

業績悪化に伴って株価も下落するので、こういったときは絶好の買い場となります。

バフェットの投資では、コストコが合併とリストラの影響で一時的に赤字になったときに投資したようです。

まとめ

優良企業の株価は平常時はそれなりに高く評価されているので、なかなか買い場はやってきません。

だからこそ、上記の4つのケースが訪れた時にはそのチャンスを逃さないようにするべきなのです。

今度はそういった絶好の買い場はいつやってくるのかは誰にもわからないけれども、チャンスが到来したときには、きちんと仕込みたいものです。

[最終更新日]: 2019/07/05