ここ数年でタバコ株に投資している投資家の大半が利益を得られていない状況にあります。

PMは2018年の4月までは100ドルを超えていた株価も6月の今では70ドル台にまで下落。

含み益がある状態での買い増しは抵抗があって、なかなかできないのですが、含み損に突入したことですし、少しずつ買い増ししていこうかと思います。

そして、2年後の2020年6月の今もPMの株価は70ドル台です(^^;)

米国市場が値上がりしているにも関わらず、タバコ株に投資していると値上がり益は享受できていないということ。

もしも、タバコ株に集中投資していたら…と考えるとゾッとしますね。

目次

フィリップモリスへの投資履歴

上記グラフはフィリップモリス(PM)の2013年7月からの5年チャートです。

取引履歴を見てみると、新規購入が2013年末で、80ドル台前半での投資でした。

そこから下落するのにあわせて、2015年までに70ドル台で数回買い増しております。

2016年からは株価がスルスルと上昇したため、買い増しをやめて配当金を受け取るだけとなっていました。

2018年になってからは100ドルを超えていた株価も下落し、今では約76ドルとなって、とうとう含み損へ…。

年初からは約27%も株価が下落しており、ポートフォリオの足を引っ張っている状態。

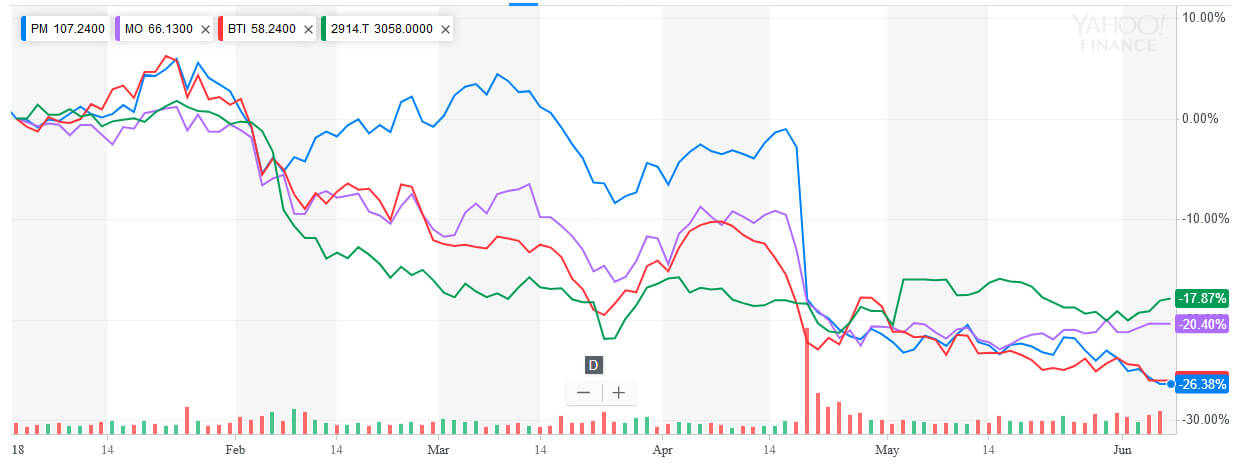

2018年タバコ株は全て軟調な株価推移

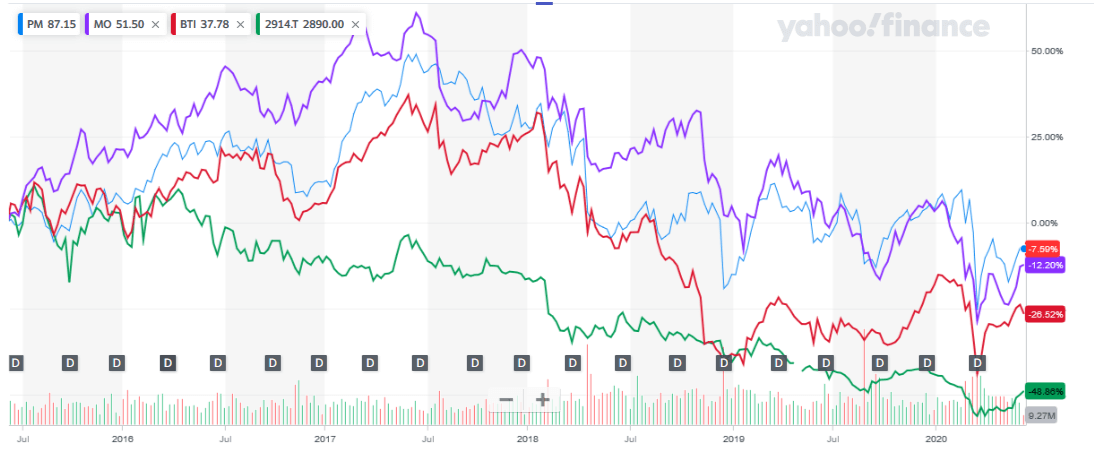

青:PM 紫:MO 赤:BTI 緑:JT

2018年の主なタバコ株のチャートです。

軒並み年初から下落しています。中でも下落率が高いのはBTI(ブリティッシュアメリカンタバコ)とPM(フィリップモリス)です。

比較的マシなのが、JT(日本たばこ産業)ですが、それでも17%のマイナスです。

これら4企業は全て保有株なので、株価が下落するのはうれしいことではありません。

ただ、長期的に保有しておこうと考えている企業ですし、配当利回りも約5%あります。

そして、MOもPMもBTIもJTもかなりの高収益企業ですので、配当株としてはかなり魅力的。

タバコ株の配当利回り5%超えは買い時か?

先ほど書いた、タバコ株は決して割安だとは思いませんが、減配がないと仮定するなら配当だけ考えても買いたいと思える水準です。

関連記事 関連記事配当利回り5%超のブリティッシュ・アメリカン・タバコ(BTI)に新規投資

関連記事株価下落でたばこ株の配当利回りが高くなってきた。買い増しのチャンス到来か?

JTに関しては、それなりの株数を仕込みましたので、次は含み損であるPMやBTIを買い増していこうかと思います。

PMやBTIは現地での源泉徴収がないために、外国株でありながら配当金にかかる税金は日本での約20%のみなので、ちょっとお得感があります。

いくら高配当とはいえ、以前に保有していたアンハイザーブッシュ・インベブ(BUD)のように、現地での税金が高すぎると受取配当金で考えた場合の利回りはかなり下がってしまい、魅力が半減してしまいます。

関連記事外国税額控除制度を利用しよう。BUDの外国所得税が高すぎてビックリ!

タバコ株に限らず特定銘柄への集中投資は危険

タバコ株に限らないけれども、特定の株に集中投資をするのは危険。

成功すれば大きな利益を得られるけれども、失敗すれば大損します。

2018年にこの記事を投稿したときよりも2020年の今の方がタバコ株は値下がりしていますからね。

上記のチャートは2015年6月からの5年チャートですが、タバコ株は2017年あたりをピークに右肩下がりの株価です。

配当利回りは2018年当時は5%だったようですが、今では7%くらいあります(^^;)

救いなのは配当金を入れるとトントンかプラスになる

タバコ株は今でも定期的に買い増ししています。

どの企業も高配当なのが救いで、株価だけ見ると含み損なんだけど、配当を入れるとトントンかプラスのものが多いです。

JTは税金を還付してもらうために損切りして買い直ししたりもしているけれど、配当金を入れてもまだマイナスですが…。

タバコ株は高配当が魅力的だけど、増配が途切れたときや減配になったときはどうなることやら…。

ESG投資が広まっているし、たばこ事業の成長においても微妙なのでタバコ株はこれからも売られる運命にあるのかもしれないけど、いつかは売りが枯れるはず。

たばこの値上げによるものだとしても企業として成長していないわけではないし、持続的にキャッシュは生みだせているので今のところはタバコ株には投資し続けるつもり。

また、数年後にタバコ株がどうなっているのか、この記事に追記したいですね。

報われているのか、それともまだまだ株価は下落を続けるのか…。

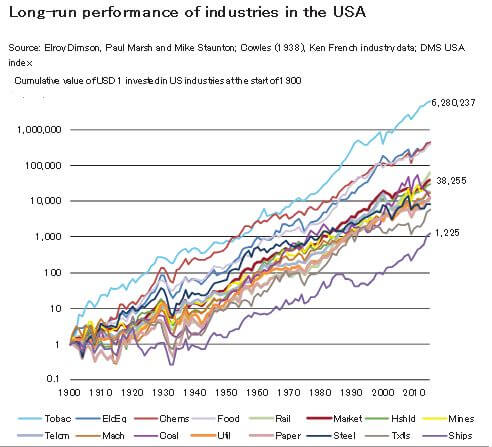

過去にはタバコ株は圧倒的なリターンを叩き出していた

クレディスイスの超長期資産運用(1900年から2014年までの115年間)でのリターンに関する資料では、米国においてタバコ株は他のセクターを圧倒するリターンを叩き出しています。

出典元:クレディスイス

このことは、シーゲル博士の株式投資の未来~永続する会社が本当の利益をもたらすにも書かれてあることなので、知っている方も多いと思います。

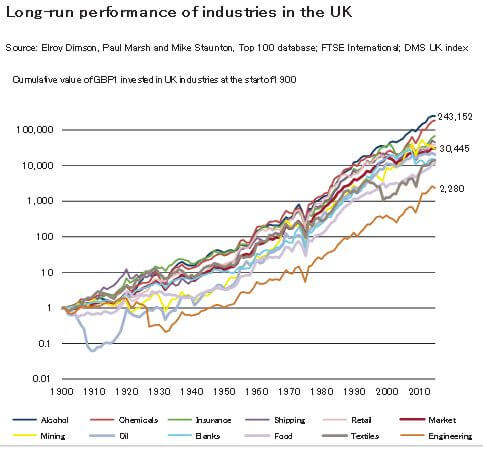

イギリスにおいては、アルコールセクターのリターンが高いです。

関連記事

出典元:クレディスイス

まとめ

タバコセクターのリターンが他に比べて高かったのは、あくまでも過去の結果についてです。

タバコをめぐる環境も昔と違って、目まぐるしく変化していますし、将来的にはどうなるのかはわかりません。

だから、タバコ株に集中投資するのではなく、幅広いセクターに分散投資させています。

成熟した高配当企業だけでなく、V(ビザ)やMA(マスターカード)、NKE(ナイキ)などの成長企業への投資もしながら、将来の配当金生活に向けたポートフォリオを作っていきます。

[最終更新日]: 2021/01/07