主に米国の連続増配銘柄への投資によって老後資金を準備しようとしているのですが、ポートフォリオ構築の際に参考にしているのが、S&P500配当貴族指数です。

S&P500配当貴族指数は、S&P500構成銘柄のうち、過去25年間連続して毎年増配している優良大型株のパフォーマンスを測定しています。詳しい事はこちらの記事に書いてます。

関連記事 S&P500配当貴族指数の構成銘柄

S&P500配当貴族指数に連動するETFは今までも存在していたけれど、投資信託(インデックスファンド)はなかったような気がしますが、SMTシリーズからS&P500配当貴族指数をベンチマークとするインデックスファンドが登場しました。

目次

SMT米国株配当貴族インデックス・オープンについて

設定日は2016/8/30ですので、すでにSBI証券で購入することが可能です。

SMT米国株配当貴族インデックス・オープンとは?

S&P500配当貴族指数(税引後配当込み、円換算ベース)に連動する投資成果を目指す投資信託です。

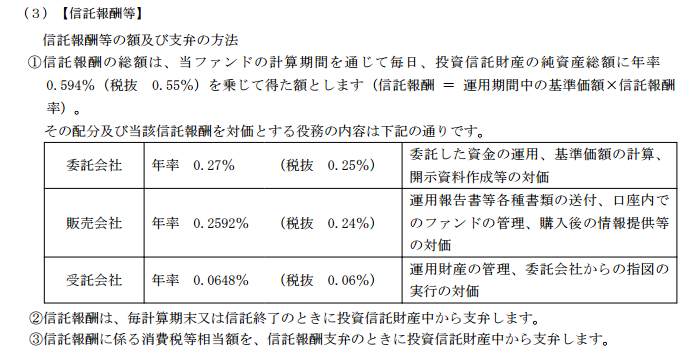

気になるのは信託報酬ですが、年率0.594%(税抜0.55%)です。

今は、先進国の株式を対象とした低コストな投資信託が色々と設定されてますので、それと比べてしまうとちょっと信託報酬は高い気もしますが、配当貴族指数はS&P500を上回るリターンをあげる年も多いので許容範囲ではないでしょうか。

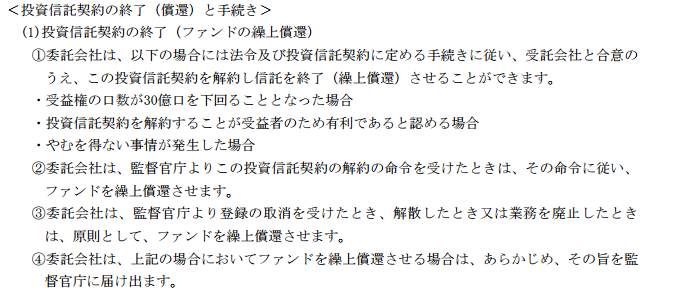

SMT米国株配当貴族インデックス・オープンの繰上償還について

繰上償還については下記のような記載がありました。

あまりにも投資信託の規模が小さすぎると繰上償還になる可能性もあります。

今までにもひっそりと繰上償還されてしまった投資信託もあるようですから、少しは注意しておいた方がいいかもしれません。

SMT米国株配当貴族インデックス・オープンの主な投資先

S&P500配当貴族指数構成比率のトップ10は2016年5月末時点で下記のようになります。

- S&Pグローバル(各種金融)

- アーチャー・ダニエルズ・ミッドランド

- シンシナティ・ファイナンシャル

- マコーミック

- CRバード

- シンタス

- レゲット・アンド・プラット

- ロウズ

- ブラウン・フォーマン

- ペンテア

【追記2016/11】

2016年9月末時点での運用報告書がアップされていましたので、9月末時点での組入上位10銘柄を記載しておきます。

- S&Pグローバル(各種金融)

- イリノイ・ツール・ワークス

- シンタス

- プロクター&ギャンブル

- ホーメルフーズ

- ベクトン・ディッキンソン

- グレンジャー

- エアー・プロダクツ&ケミカルズ

- スタンレー・ブラック&デッカー

- ドーバー

わずか4ヶ月で上位10銘柄はガラっと変わりました。とはいっても組入比率が変動しただけで、組み入れ銘柄自体はそんなにも変化はないものと思われます。

それにマンスリー・レポートには各銘柄の連続増配年数が記載されているけど、結構間違ったことが書かれてるんですよ。

P&Gは60年連続増配なのだけど、マンスリー・レポートには54年とか書いてあるし。

DOVERとかも間違った情報が記載されてます。チェックする人はいないのでしょうか。

SMT米国株配当貴族インデックス・オープンは、全部で50銘柄で構成される投資信託です。

ちなみにS&P500配当貴族指数は、S&P Dow Jones Indices LLCが公表している指数のことです。

S&P500指数の構成銘柄から25年以上連続増配している銘柄の中から選ばれています。

S&P500配当貴族指数の構成銘柄は40銘柄となっているけれど、SMT米国株配当貴族インデックス・オープンは50銘柄で構成されるので、全く同じではないですね。

参考情報

リーマンショックのあった2008年はさすがに年間リターンは-41.36%となり、すごく悪いです。

この年はS&P500が-37%でしたから、配当貴族指数の方が残念ながらリターンは下でした。

一方で2013年は配当貴族指数は60.25%と驚異のリターンを叩きだしていますが、S&P500は32.4%でしたので、配当貴族指数の強さがわかる年となりました。

配当貴族指数は25年以上もの長きにわたって増配を繰り返してきている企業で構成されているため、投資していて安心感はあります。

ホーメルフーズやコルゲートなど配当利回りは高いところばかりではないけれど、米国の優良企業で構成されているので、インカムゲインだけでなくキャピタルゲインも見込める企業が多いです。

SMT米国配当貴族インデックスファンドの主な購入先

積立投資するなら、まずは証券会社の資料請求から。

楽天証券とSBI証券、マネックス証券は毎月100円から投資信託の積立が可能です!

楽天証券の投信積立サービス

SMT米国配当貴族インデックスファンド運用成績について

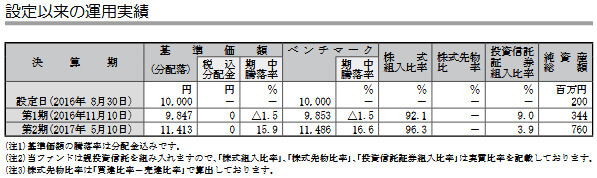

2016年の8月30日の設定開始後、2回目の決算(2017/5/10)がありました。

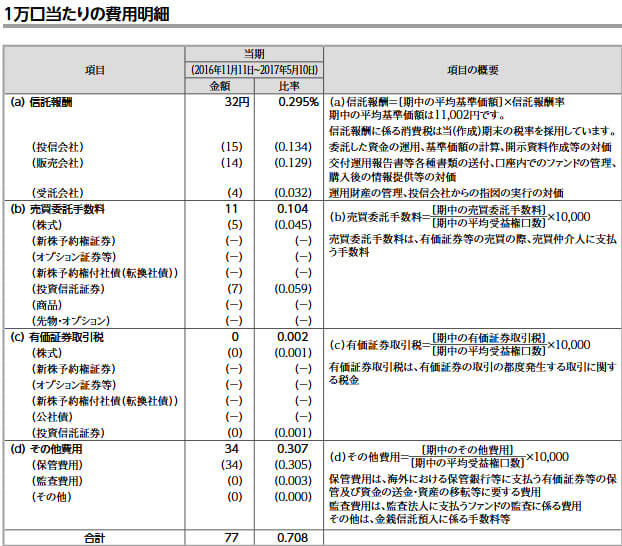

気になるのはコストです。

信託報酬は年率0.594%(税抜き0.55%)でしたが、実際のコストはどうだったのでしょうか。

MT米国配当貴族インデックスファンドの実質コスト

残念なことに半年で0.708%のコストとなりました。

単純計算すると、だいたい年率1.4%ということになり、どちらかというと費用がかかっている投資信託といえます。お世辞にも低コストとは言い難い。

保管費用や監査費用などのその他の費用が多くかかっています。残念だ。

SMT米国配当貴族インデックスファンドの運用成績

ベンチマークが16.6%なのに対して、15.9%なので特に問題はないかと思われます。

SMT米国配当貴族インデックスファンドの組み入れ銘柄上位10社

| 順位 | 企業名 | 組み入れ比率 |

|---|---|---|

| 1 | BARD C R INC | 2.3% |

| 2 | PROSHARES S&P500 DIVIDEND A | 2.1% |

| 3 | PENTAIR PLC | 2.1% |

| 4 | MCDONALD'S CORP | 2.1% |

| 5 | ILLINOIS TOOL WORKS | 2.0% |

| 6 | ABBVIE INC | 2.0% |

| 7 | TARGET | 2.0% |

| 8 | AIR PRODUCTS&CHEMICALS | 2.0% |

| 9 | SYSCO CORP | 2.0% |

| 10 | BROWN-FORMAN CORP-CLASS B | 2.0% |

[最終更新日]: 2017/06/23