ワイドモートって聞いたことがありますか?

ワイドモートとは?

バフェットがいうようなワイド・モート(経済的な堀)を持つ企業というのは、競合他社と比較して優位性がありますから、長期間利益を得やすいです。

そのため、長期的な視点でみると、いずれは株価に業績が反映されてきます。

長期保有するのであれば、こういったワイド・モートをもつ企業を選ぶことで高いリターンをあげられる可能性が高い。

一方で、バフェットの推奨するS&P500に投資した場合と、ワイド・モートを持つ企業で構成されたETFを比較した場合、どちらのリターンが高いのか気になったので調べてみました。

結果は、やはりワイド・モートを持つ企業で構成されたETFの方がリターンが高かったです。

目次

Morningstar Wide Moat Focus Indexに連動するETF

以前にもwide moat(経済的な優位性)を持つ企業のETFで記事にしたのですが、モーニングスターのワイド・モート・フォーカス・インデックス(Morningstar Wide Moat Focus Index)という指数があります。

これはモーニングスターがワイド・モートに注目して、幅広い堀をもつ企業で構成された指数となります。

どんな企業が競合他社から侵食されにくい幅広い堀(ワイド・モート)を保有しているのでしょうか?

ワイド・モートを持つ企業の例(米国株)

モーニングスター独自の調査方法でワイド・モートを持っていると判断された企業の一部を掲載しておきます。(2018/3/29現在)

| ティッカー | 企業名 |

| AMZN | Amazon.com In |

| SCHW | Schwab Charles Corp |

| ABC | AmerisourceBergen Corp |

| BLK | BlackRock Inc |

| CRM | Salesforce.com |

| UNP | Union Pacific Corp |

| MSFT | Microsoft Corp |

| EMR | Emerson Electric Co |

| UTX | United Technologies Corp |

| V | Visa Inc A |

| AMGN | Amgen Inc |

| BK | The Bank of New York Mellon Corp |

| BAER | Julius Baer Group |

| MCHP | Microchip Technology Inc |

| CP | Canadian Pacific Railway Ltd |

ここに掲載したものは、あくまでも一部ですが、アマゾンやマイクロソフトなども、もちろん堀のある企業となっています。

他にも有名どころでは、

- P&G(PG)

- アンハイザーブッシュ・インベブ(BUD)

- マクドナルド(MCD)

- ユニリーバ(UL)

- ウォルマート(WMT)

これらの誰でも知っている企業も堀のある企業です。

また、2016年の9月に調べたときは保有株であるギリアド・サイエンシズ(GILD)もワイド・モートを持つ企業となっていたのですが、現在は外れていました。

MOATの組み入れ銘柄TOP10【2018/5】

さきほど紹介したMorningstar Wide Moat Focus Indexという指数に連動することを目指すETFにMOAT(VanEck Vectors Morningstar Wide Moat ETF)があります。

ヴァンエック・ベクトル・モーニングスター・ワイド・モートETF(VanEck Vectors Morningstar Wide Moat ETF)は米国籍のETF(上場投資信託)。モーニングスター・ワイド・モート・フォーカス・インデックスの運用成績に連動する投資成果を目指す。モーニングスターのエクイティ・リサーチ・チームによると、ルール・ベースの均等加重指数で、持続的競争力のある割安銘柄上位20社へのエクスポージャーを提供する。

出典元:Bloomberg

このMOATの組み入れ銘柄TOP10を掲載します。(2018/5時点)

| 企業名 | 割合 | |

| 1 | Twenty-First Century Fox Class A | 3.06% |

| 2 | Amazon.com | 3.05% |

| 3 | salesforce.com | 2.84% |

| 4 | Express Scripts Holding Company | 2.71% |

| 5 | Merck & Co | 2.69% |

| 6 | Compass Minerals International | 2.67% |

| 7 | Lowe's Companies | 2.62% |

| 8 | Medtronic plc | 2.60% |

| 9 | Eli Lilly and Company | 2.56% |

| 10 | McKesson Corporation | 2.54% |

日本ではあまり有名でない企業も入っていますが、それなりに有名な企業がやはり多いです。

伸び盛りの企業であるアマゾンやセールスフォースも組み入れられています。

MOATの組み入れ銘柄TOP10【2020/5】

2年ぶりにMOATの組み入れ上位10銘柄を調べました。

| 企業名 | 割合 | |

| 1 | VEEV | 3.47% |

| 2 | NOW | 3.32% |

| 3 | AMZN | 3.29% |

| 4 | FB | 2.97% |

| 5 | BLK | 2.88% |

| 6 | CRM | 2.80% |

| 7 | MCHP | 2.77% |

| 8 | INTC | 2.75% |

| 9 | CLB | 2.72% |

| 10 | PFE | 2.68% |

2年経過しても、アマゾンやセールスフォースはMOAT上位に組み入れられています。

幅広い経済的な堀があるということ。

アマゾンはコロナショックでも何事もなかったかのように高値を更新しています。

セールスフォースも似たようなものだし。

このあたりの成長株をポートフォリオに入れている人のパフォーマンスは目を見張るものがありそうですね。

S&P500とMOATでリターンを比較してみた

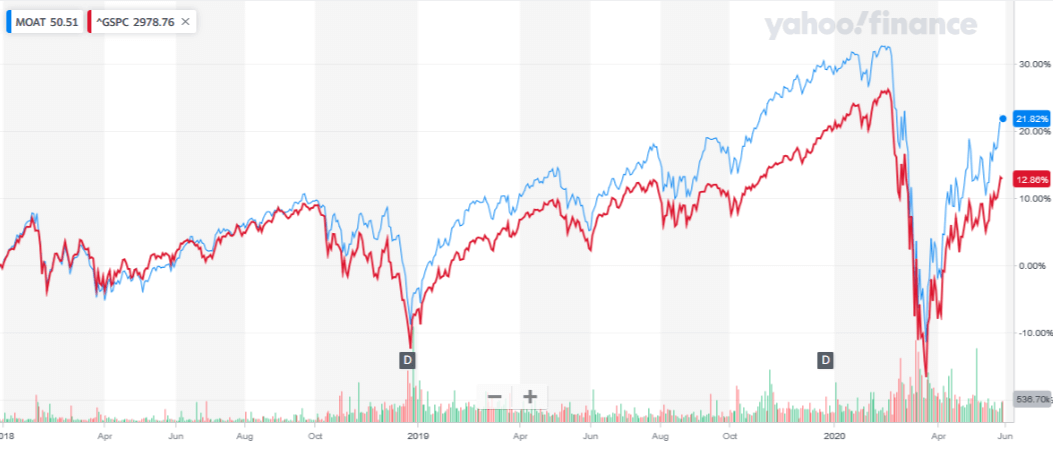

青線:MOAT

赤線:S&P500(yahoo financeより)

2012年途中からのそれぞれのリターンは、MOATが129.96%でS&P500が113.62%となりました。

どちらも素晴らしいリターンなのですが、MOATの方がより高リターンでした。

2018年初から2018年5月末までのリターンはS&P500の勝ち

2018年から5月14日現在のリターンを見ていると、S&P500の方が高リターンです。

MOATはまさかのマイナスリターンとなっています。

1月はMOATの方が順調だったけれども、2月頃からはずっとS&P500の方が高リターンです。

2月といえば株式市場の急落があった時期ですが、アマゾンや21世紀FOX、セールスフォースなどのポートフォリオ上位銘柄はリターンが良いですから、他に足を引っ張る企業があるということでしょう。

長期2018年から2020年5月でみるとMOATの方がS&P500より高リターン

2018年から2020年5月までのリターンは、やはりというかMOATが圧勝です。

- MOAT +21.82%

- S&P500 +12.80%

だいぶ差がついてますね。

ワイドモート(経済的な堀)のある企業はやはり株価も強いということ。

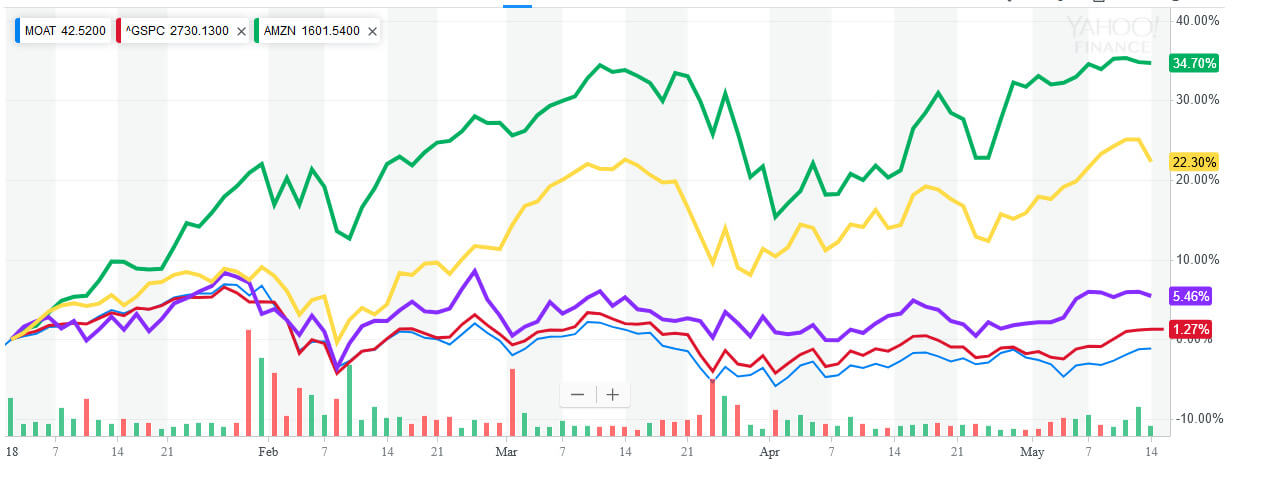

アマゾン、21世紀FOX、セールスフォースの上位3銘柄のリターンは良い

緑:アマゾン

黄:セールスフォース

紫:21世紀FOX

2018年になってから、MOATの上位3銘柄のリターンはいずれもS&P500を上回っています。

- AMZN(34.7%)

- FOX (5.46%)

- CRM (22.3%)

それにしても、AMZNのリターンは凄いですね。

バリュエーションで判断するような株ではないのでしょうか。

AMZNは夢がある企業で、しかも大きな堀(MOAT)も持っているし、成長もしている素晴らしい企業だけど、投資家の期待が大きすぎるような気がするので投資することはないかな。

ワイドモートについてのまとめ

経済的な堀について詳細に書かれてある千年投資の公理は、かなりお勧めの本なのですが、堀の大きい企業は誰にとってもポートフォリオの核となる優れた候補銘柄であると書かれています。

配当金に着目した地味な投資をしているのですが、ある程度のMOAT(経済的な優位性)を持っている優良企業に投資するようにしています。

今後も安心して長期保有できる企業で確実に配当金を支払ってくれる企業に主に投資していく予定。

コロナショックのときにゲットしました。

成功するかどうかは、数年後に答え合わせですね。

[最終更新日]: 2020/05/29